2025 最新|比特幣 BTC ETF 有哪些?購買方法、風險、優缺點一次揭露

2024 年 1 月 10 日,美國證券交易委員會通過了「比特幣現貨 ETF」的申請,該消息對於加密貨幣產業來說,無疑是一個巨大的里程碑。

本文將詳細介紹比特幣現貨 ETF 是什麼、比特幣現貨 ETF 優缺點,並整理前 10 大比特幣 ETF 的美股代號及管理費率。

比特幣 BTC ETF 是什麼?

比特幣 ETF 是一種投資工具,讓投資人在不需要開立加密貨幣帳戶,也能透過 ETF 參與投資比特幣。

BTC ETF 會在傳統的證券交易所買賣,讓一般大眾在熟悉、受監管的市場交易,例如美股的 NASDAQ 交易所、NYSE 交易所。

而比特幣 ETF 根據持有的商品類型,又可以劃分成:

比特幣現貨 ETF(Spot Bitcoin ETF)

- 發行商需持有實體比特幣資產。

- 通常會由第三方託管商保管比特幣,如 Coinbase。

- 直接追蹤比特幣價格走勢。

比特幣期貨 ETF(Bitcoin Futures ETF)

- 不直接持有比特幣,而是持有比特幣期貨合約。

- 可能因期貨市場偏離「比特幣現貨」的價格,或換倉期間產生的價差,無法完美追蹤比特幣價格走勢。

雖然比特幣「現貨 ETF」上市的時間比「期貨 ETF」晚了整整 2 年,但總資產規模已經遠超期貨 ETF。

因此通常談到比特幣 ETF,幾乎指的都是「比特幣現貨 ETF」。

| 特性 | 比特幣現貨 ETF | 比特幣期貨 ETF |

| 底層資產 | 實體比特幣 | 期貨合約 |

| 追蹤精度 | 直接反應比特幣現貨價格 | 可能因換倉成本產生追蹤誤差 |

| 託管風險 | 仰賴第三方託管 | 無(沒有實體比特幣) |

| 費用結構 | 0.15% – 1.5% 管理費 | 0.65% – 1.25% 管理費 + 期貨換倉成本 |

| 監管層級 | SEC 監管 + 州級合規託管 | CFTC 監管期貨交易 + SEC 監管 |

| 總管理規模 | 約 1,000 億美元 | 約 30 億美元 |

前 10 大比特幣 BTC 現貨 ETF

| 前 10 大比特幣現貨 ETF | |||||

| 現貨比特幣 ETF | 美股代號 | 發行商 | 託管商 | 管理費率 | 資產規模(美元) |

| iShares Bitcoin Trust ETF | IBIT | BlackRock | Coinbase | 0.25% | 450 億 |

| Grayscale Bitcoin Trust ETF | GBTC | Grayscale | Coinbase | 1.50% | 157 億 |

| Fidelity Wise Origin Bitcoin Fund | FBTC | Fidelity | 自營託管 | 0.25% | 157 億 |

| ARK 21Shares Bitcoin ETF | ARKB | ARK ETF Trust | Coinbase | 0.21% | 36 億 |

| Grayscale Bitcoin Mini Trust ETF | BTC | Grayscale | Coinbase | 0.15% | 33 億 |

| Bitwise Bitcoin ETF | BITB | Bitwise | Coinbase | 0.20% | 30 億 |

| VanEck Bitcoin ETF | HODL | VanEck | Gemini | 0.20% | 11 億 |

| Coinshares Valkyrie Bitcoin Fund Common Shares of Beneficial Interest | BRRR | CoinShares | Coinbase、BitGo | 0.25% | 5 億 |

| Invesco Galaxy Bitcoin ETF | BTCO | Invesco | Coinbase | 0.25% | 4 億 |

| Franklin Bitcoin ETF | EZBC | Franklin | Coinbase | 0.19% | 4 億 |

整體來說各家比特幣 ETF 大同小異,建議可以選擇大品牌、管理費率較低、市值規模較大的 ETF。

比特幣 BTC ETF 優缺點分析

比特幣現貨 ETF 對於股票市場來說是相對新穎的 ETF,那麼比特幣現貨 ETF 有哪些有缺點嗎?以下為讀者分析比特幣現貨 ETF 的優缺點。

比特幣現貨 ETF 優點

- 受監管單位監督

由於 ETF 必須向 SEC 註冊並接受監管,加上比特幣由第三方託管商保管,將提供額外的安全及保障。

- 管理資產規模大

以 BTC 現貨 ETF 最大宗的 IBIT 為例,ETF 的資產管理規模(AUM)自發行以來到現在極速成長。

截稿前(2025/09)的資產管理規模為 82.7B,美股 ETF 管理規模排行 24,為史上成長最快速的 ETF。一方面投資人相對不需要擔心規模或流動性,另一方面也顯示市場資金對於數位資產的偏好正逐漸開放。

- 降低加密貨幣的進入門檻

對一般民眾來說,買賣比特幣 ETF 就像買賣股票一樣簡單,省去大量步驟以及保管風險,將大幅降低參與加密貨幣的進入門檻。

而對於機構來說,過往因內部規範或法規的限制,無法直接持有加密貨幣,現今可以透過 ETF 間接持有比特幣,且具備明確的稅務規範。

- 更豐富的資產配置

相較於股票,比特幣的上漲及下跌的幅度較高,因此也被視為高風險高報酬的商品。

研究顯示,在資產組合中加入少量的加密貨幣,有助於長期績效表現。

延伸閱讀:【2025 加密貨幣入門】0 到 100 教學攻略,立刻學會如何賺錢與控制風險

比特幣現貨 ETF 缺點

- 需配合證券交易所開收盤時間

比特幣 ETF 需要配合一般證券交易所的開收盤時間,而比特幣實際上是 24 小時全年無休交易。

因此若在 ETF 收盤時間遭遇彼特幣市場重大事件,用戶將無法及時買賣 ETF。

- 管理費用較高

由於比特幣 ETF 的發行商需要維持申購、贖回的日常營運作業,加上需要委託「第三方託管商」保管比特幣現貨,因此都會有每年 0.25% – 1.5% 不等的管理費。

相較之下,如果自己持有比特幣現貨則無需支付任何費用。

- 託管風險

即使 ETF 合作託管商使用冷錢包和定期審計,達到多層次的安全保護,但仍有可能存在未知的資安風險。

而比特幣又存在加密貨幣「隱私」和「不可竄改」的特性,若真的被竊取,需要耗費大量時間追蹤,且不保證能 100% 贖回。

如何購買比特幣現貨 ETF?

方法 1:透過台灣券商複委託購買比特幣 ETF

2024 年 10 月金管會開放複委托購買比特幣 ETF,但僅限以下 5 種專業投資人,一般散戶仍無法購買:

- 專業機構投資人

- 高淨值投資法人

- 高資產客戶

- 屬於專業投資人之法人或基金

- 屬於專業投資人之自然人

其中「屬於專業投資人之自然人」需提供新台幣 3,000 萬元以上的財力證明,對於一般民眾門檻較高。

最新進度是金管會在 2025 年 1 月表示,針對「比特幣 ETF」將有半年觀察期,會根據市場表現及投資風險評估,之後再決定是否全面開放給散戶。

方法 2:透過海外券商購買比特幣 ETF

第二種方式,是直接從海外券商購買比特幣 ETF,如「Firstrade、嘉信證券、IB 盈透」等券商都可以直接從美股市場購買比特幣 ETF。

缺點是需要將美元匯款至海外,會承擔約 30 – 40 美元手續費的支出,對小額投資的民眾來說不太划算。

比特幣現貨 ETF vs 直接購買比特幣

整體來說,比特幣現貨 ETF 具備受監管、容易買賣的優勢,但目前台灣仍不開放散戶,需要透過海外券商購買。

而自行購買比特幣現貨的前置步驟較多,需要另外申請加密貨幣交易所,但整體需支付的費用較低,且可以參與交易所相關理財活動,額外增加收益。

儘管買入比特幣的管道非常多,但一般建議透過台灣本土的合規交易所購買。

延伸閱讀:比特幣怎麼買?新手入門完整指南,三種方法比較,帶你從 0 到 1 買入 BTC!

| 比特幣現貨 ETF | 自行購買比特幣現貨 | |

| 監管程度 | 較高,ETF 受美國證券委員會(SEC)監管 | 較低,每間加密貨幣交易所受監管程度不一 |

| 交易手續費 | 複委託:0.1% 至 1% 不等,且通常設有最低手續費海外券商:多數免手續費 | 僅需支付約 0.1% 的交易手續費 |

| 管理費 | 每年有 0.2% – 1.5% 的 ETF 管理費 | 無 |

| 購買途徑 | 台灣券商複委託、海外券商 | 加密貨幣交易所 |

| 額外效益 | 較少,只能從價格上漲獲利 | 較多,除了比特幣本身幣價增值,還可以參與交易所活動領取收益 |

買比特幣現貨怎麼樣可以賺更多?

- 參與加密貨幣交易所理財

許多加密貨幣交易所都有提供比特幣的活存功能,且不少平台為了吸引資金也會提供額外加成,只是存入前需要留意各自的申購上限。

- 參與加密貨幣交易所活動

加密貨幣交易所不時有新幣上線(IEO)的活動,如:OKX Jumpstart、Bitget Launchpool、BingX Launchpool 等,這些活動讓投資人存入比特幣,並且免費獲得即將上市的新幣。這些新幣在出售後獲得的報酬,就可以視為質押比特幣獲得的利息收入。

例如:2024 年的OKX Jumpstart,透過質押比特幣而賺取 Ulti 代幣,歷史最高年化收益率大約為 389%。

延伸閱讀:IEO 是什麼?如何參與 IEO?幣圈低風險高報酬投資方法解析

比特幣 BTC ETF 將如何影響市場?

在比特幣 ETF 通過之前,比特幣市場主要受到鏈上的巨鯨用戶(大量持有者)、GBTC 灰度比特幣基金影響。

而在 2024 年通過比特幣 ETF 之後,從美股進入的資金成為一股主導市場的力量。根據統計,比特幣 ETF 持有的比特幣數量,已經佔比特幣總供應量近 6%,並持續增加。

其中以貝萊德推出的 IBIT 最為驚人,目前為世界上最大的比特幣 ETF,總管理規模超越 800 億美元。

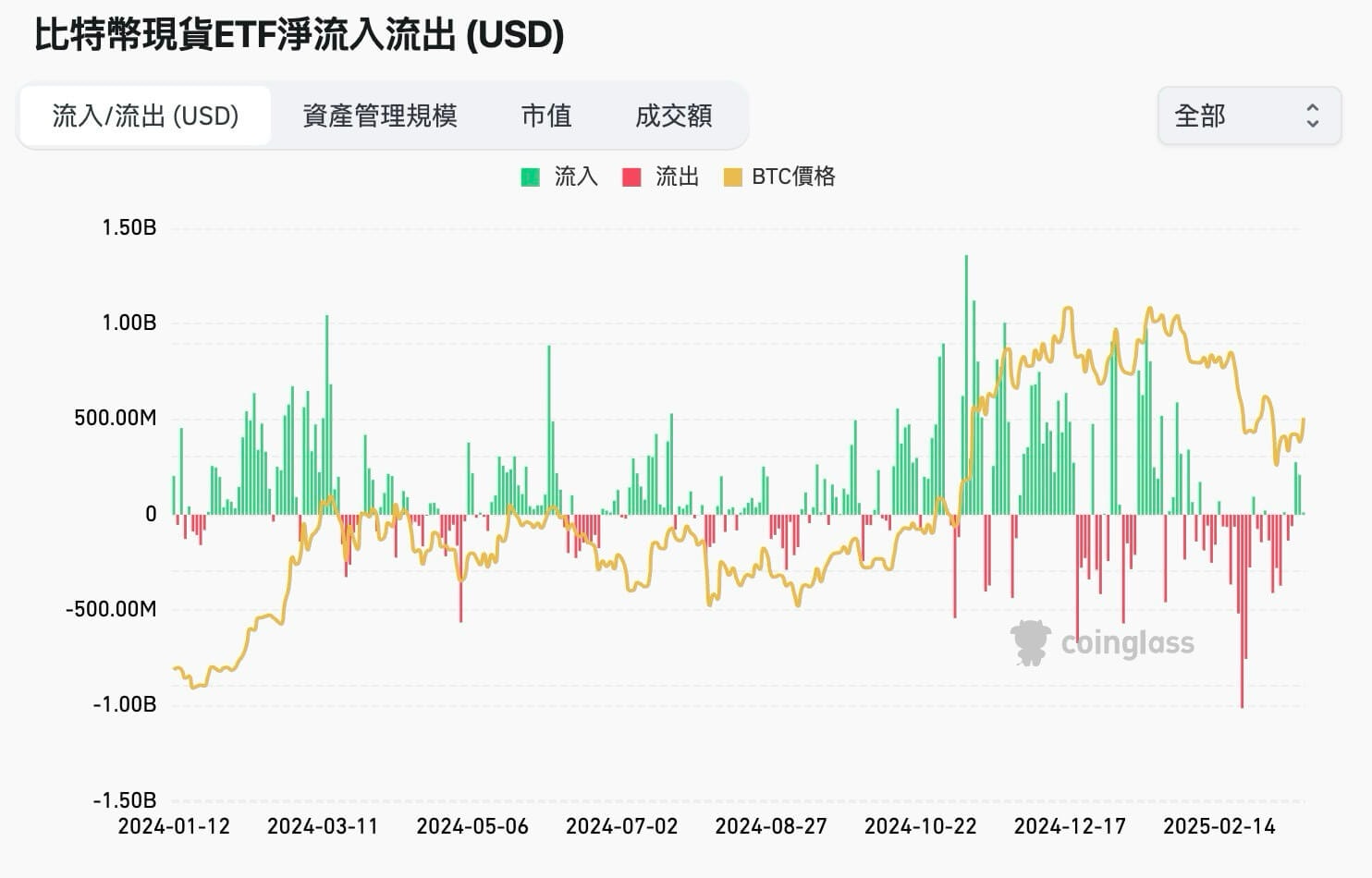

因此市場的風向標,除了幣圈原生的鏈上巨鯨,還需要綜合考慮比特幣 ETF 資金流出入的狀況。

比特幣 ETF 流入流出代表什麼?

由於比特幣 ETF 是傳統機構參與市場的重要方式,因此比特幣 ETF 的流入和流出數據是衡量市場需求的重要指標:

- 當比特幣 ETF 有資金流入:顯示更多資金進入市場,表示投資者對比特幣的需求增加,市場情緒樂觀。

- 當比特幣 ETF 有資金流出:表示投資者信心減弱,可能因為擔心比特幣價格下行,或市場不確定性而撤回資金。

根據 Farside 統計,截至 2025 年 7 月,比特幣 ETF 從推出以來一共獲得 543 億美元淨流入。

比特幣 ETF 淨流入該如何查詢?

不管是各檔 BTC ETF 的數據,或者是整體比特幣現貨 ETF 總資金進出狀況,都可以在 Coinglass 上獲得即時的資訊。

【呢喃貓精選文章】

2025 最新|MAX 交易所入金教學|台幣買比特幣、加密貨幣交易所入金圖文詳解

2025 最新|BitoPro 幣託入金教學:銀行匯款、超商繳費買幣

2025 最新|XREX 交易所出金入金方法教學:詳細圖解、手續費、額度懶人包

關於呢喃貓商學院

呢喃貓商學院成立於 2022 年,團隊由「傳統金融機構從業者」與「區塊鏈領域研究專家」雙軌組成,社群重視基礎研究、學習氛圍以風險控制,做出更好的決策。

- 連續 3 年獲動區評選台灣區塊鏈《年度最具影響力人物榜》(2022 年、2023 年、2024 年)

- 2024 年數位時代評選《2025 區塊鏈 30 大人物》

- 加密貨幣類排名第一 Podcast《加密貨幣千萬交易員的呢喃》

加入呢喃貓社群