EigenLayer 是什麼?再質押機制、AVS 模組與未來發展完整解析

EigenLayer 是什麼?以太坊的安全性擴展層

EigenLayer 是一個建構在以太坊上的協議,主打「再質押(Restaking)」機制。簡單來說,它允許已經質押的 ETH 或質押衍生代幣(如 stETH、rETH 等)被再次用於參與其他協議的安全性維護,創造出「一份資產,多重用途」的效率。

EigenLayer 不只是單純提供收益的新工具,更重要的是,它建立了一個安全性市場(security marketplace),讓任何需要驗證人力與信任層的模組(AVS)可以「租用以太坊的安全性」,而不需自建驗證網路。

因此,EigenLayer 被視為 以太坊共享安全(Shared Security)的新模式,是近兩年區塊鏈基礎設施領域最重要的創新之一。

EIGEN幣 基本資訊表

| 項目 | 資訊 |

| 名稱 | EigenLayer |

| 幣種代號 | $EIGEN |

| 市值 | 約 4.11 億美元(US$411.07M) |

| 完全稀釋估值(FDV) | 約 20.2 億美元(US$2.2B) |

| 市值排名 | #135(依 coinmarketcap 即時排名) |

| 類別 | 再質押賽道 |

| 發行公鏈 | ETH鏈 |

| 流通供應量 | 約 3.25 億顆 (325.65M EIGEN) |

| 總供給量 | 約 17.4 億顆 (1.74B EIGEN) |

| 最大供應量 | ∞ |

| 官方推特 | https://x.com/eigenlayer |

| 官方網站 | https://www.eigencloud.xyz/ |

Source:coinmarketcap(截至 2025 年 08 月)

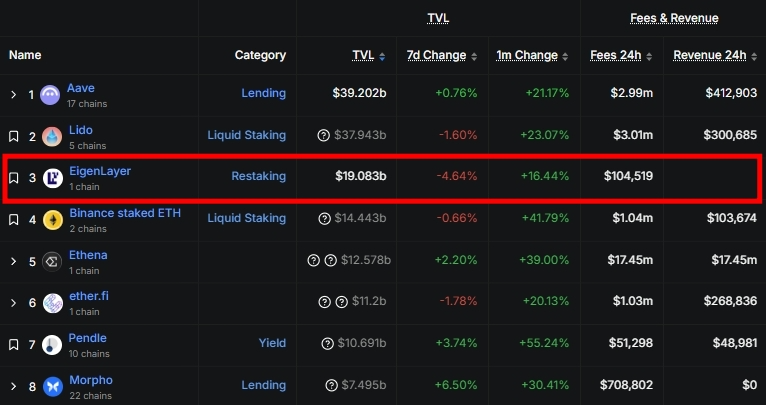

EigenLayer 的 TVL 與全網排名

根據 DefiLlama 數據,截至 2025 年 8 月,EigenLayer 的再質押總鎖倉量(TVL)已達 190.83 億美元,在全網 DeFi 協議中排名 第 3 位,僅次於 Aave 與 Lido。

這代表 EigenLayer 不僅在技術架構上具有創新性,在資本承接與市場接受度方面,也已成為 DeFi 生態的頭部協議之一。

筆者認為,這樣的排名顯示 EigenLayer 的共享安全模式已獲得市場廣泛共識,後續若更多 AVS 模組接入,TVL 規模仍有進一步上升的空間。

EigenLayer 的運作原理

1. 再質押(Restaking)機制

- 傳統質押: 驗證者在以太坊主網質押 ETH,保障網路安全並獲得獎勵。

- 再質押: 這些已質押的 ETH 或 LST,可以再抵押到 EigenLayer,支援額外協議(如資料可用性層、跨鏈橋)。如果違反規則,這些再質押的資產會被罰沒(Slashing)。

這代表同一筆 ETH 可以同時保障以太坊與其他協議,提升資本效率。

2. 主動驗證服務(AVS)

EigenLayer 開放給不同協議透過「AVS」使用共享的驗證者資源。常見的 AVS 包含:

- EigenDA:高吞吐量的資料可用性層

- 跨鏈橋:例如 Hyperlane、Axelar

- Rollup 排序器:幫助 L2 更加去中心化

- 預言機與 ZK 應用:如 Chainlink、Succinct Labs

3. 委託模式

一般使用者不需要自己跑節點,也能把再質押的 ETH 委託給營運商,由他們參與 AVS 驗證,再將部分收益分配給委託人。

EigenLayer 的再質押機制

在傳統以太坊質押模型中,ETH 被鎖定在 Beacon Chain 上,用於參與驗證與共識,獲得收益。但這些資產無法再次參與其他協議的安全性機制。

EigenLayer 的核心創新,就是讓用戶可以「重新質押」這些已經參與 PoS 的資產,進一步支援第三方協議的驗證需求。

再質押分為三種方式:

- 原生再質押(Native Restaking):

直接質押 ETH 並同時 opt-in 參與 EigenLayer。 - LST 再質押(Liquid Staking Token):

將 stETH、rETH 等質押衍生代幣存入 EigenLayer 模組進行再質押。 - LP Token 再質押(流動性提供憑證):

將如 Curve、Balancer 等平台的流動性代幣,間接用於再質押應用。

這些再質押資產的驗證人(Operator)將負責支援模組的運作,並根據表現獲得報酬,也需承擔相對應的懲罰風險(Slashing)。

EIGEN幣 價格走勢

自 EIGEN 代幣於 2024 年底推出以來,價格經歷多次劇烈波動,受到再質押生態熱度、AVS 模組上線進度,以及市場整體資金輪動影響顯著:

2024 年 Q4:高開低走

EIGEN 初期掛牌價格快速拉升,最高觸及 4.5717 美元,但隨後因市場追捧降溫與獲利了結,價格在短短數週內回落至 2.1483 美元,呈現高開低走格局。

2025 年 Q1:短期爆發後回落

進入 2025 年初,隨著 EigenLayer 主網生態逐步擴展,市場情緒一度推升 EIGEN 幣價至 5.6587 美元 的歷史高點。然而,熱度消退後價格快速下探,最低跌至 0.6603 美元,跌幅超過八成,顯示投機資金撤出明顯。

2025 年 Q2:低位反彈

經歷長時間的底部盤整後,EIGEN 在 5 月初迎來一波資金進場,價格反彈至 1.8015 美元。雖未能突破前高,但市場信心明顯回升,成交量同步放大。

2025 年 Q3:震盪整理

自 6 月以來,EIGEN 幣價維持於 1.2 ~ 1.8 美元區間震盪。近期高點出現在 1.6714 美元,目前價格約 1.2575 美元,仍屬於區間盤整階段。

EIGEN 代幣價格波動極大,短期走勢受到再質押 TVL 成長、AVS 模組上線進度與市場資金情緒影響。雖然 2025 上半年經歷高點回落,但若後續有更多大型協議接入 EigenLayer,其價格走勢仍具觀察價值。

EigenLayer 的優勢

- 資本效率高:同一筆 ETH 可以同時保障多個協議,帶來額外收益。

- 降低專案門檻:新協議無需自行建立驗證者網路,直接接入以太坊的安全性。

- 共享安全:讓更多協議享受以太坊級別的去中心化保障。

- 生態活躍:已整合 Mantle、Celo、AltLayer、Polyhedra、Drosera、Espresso 等多個專案。

EigenLayer 潛在風險與挑戰

儘管模型創新,EigenLayer 仍面臨不少實作風險:

- Slashing 設計需高度客製:

每個 AVS 的懲罰邏輯需自行設計與執行,若不嚴謹,可能失去安全保證。 - 治理與集中化風險:

大型 Operator 可能控制多個模組驗證權力,形成新一層中心化。 - 尚未全面開放給散戶參與:

多數 AVS 仍採邀請制白名單制度,小型用戶參與有限。

筆者建議,讀者若對該技術有興趣,可先了解各模組的實作方式與 Operator 的運作細節,再進一步觀察市場發展情況。

EIGEN幣 怎麼買?

目前幾乎所有主流交易所都有上架 EIGEN幣,可以透過前三大交易所購買,具有充足的流動性可以快速成交,安全性也相對有保障:

國際交易所:

台灣交易所:

- MAX交易所 (用來購買 USDT)

買幣簡單三步驟:

📌 小提醒:不要使用來路不明的交易所,避免資金安全風險。

EIGEN幣 結語:

EigenLayer 並不是一個短期敘事題材,而是一個可能重塑以太坊安全模型與基礎建設架構的關鍵協議。其再質押設計讓 ETH 的安全性擴散到整個生態周邊模組,改變了過去必須自建驗證人的開發邏輯。

未來若模組(AVS)數量持續增加,EigenLayer 將不只是驗證工具,更可能成為 Ethereum 的「分層安全標準」,進一步加速以太坊的模組化與可擴展性。

筆者認為,對一般用戶而言,目前尚不急於實際參與操作,應先理解其結構、機制與應用潛力,待整體模組生態成熟後,再進一步關注後續角色的變化與參與方式。

【延伸閱讀】

EtherFi 卡是什麼?幣圈第一張鏈上信用卡全解析,邊刷邊賺、免賣幣也能消費!

SBET 是什麼?從運動彩券起家,轉型成 ETH 為核心的控股公司

BMNR(Bitmine)是誰?從比特幣礦商轉型為以太幣儲備公司

Tom Lee 是誰?從美股分析師到以太坊 ETH 儲備戰略推手的轉型之路

關於呢喃貓商學院

呢喃貓商學院成立於 2022 年,團隊由「傳統金融機構從業者」與「區塊鏈領域研究專家」雙軌組成,社群重視基礎研究、學習氛圍以風險控制,做出更好的決策。

- 連續 3 年獲動區評選台灣區塊鏈《年度最具影響力人物榜》(2023 年、2024 年、2025 年)

- 2025 年數位時代評選《2025 區塊鏈 30 大人物》

- 加密貨幣類排名第一 Podcast《加密貨幣千萬交易員的呢喃》

加入呢喃貓社群

免責聲明:本文不構成任何投資意見或建議,亦無招攬開戶要約,資訊僅供讀者參考,加密貨幣投資為高風險產品,投資人應自行閱讀相關風險及自身風險承受度決定是否投