NYSE FANG+ Index 是什麼?一次搞懂「尖牙指數」

在現今股市中,「NYSE FANG+ Index」是代表科技股的指標性指數之一,俗稱「尖牙指數」,這個指數由多家全球領先的科技巨頭構成,深受投資人關注。

本文將為您介紹NYSE FANG+ Index的由來、成分股及權重、與FAANG的關係,以及其在投資上的優勢與風險,並分析其歷史表現與市場影響。

NYSE FANG+ Index 是什麼?尖牙指數的由來與特色

在了解NYSE FANG+ Index之前,我們首先需要了解「FANG」這一術語。FANG起先是由四家美國大型科技公司所組成的縮寫,分別為:

- Facebook(現為Meta)

- Amazon

- Netflix

- Google(現為Alphabet)

也因為「FANG」在英文中意為尖牙、利齒,故這四檔股票又有「尖牙股」之稱。而這四家公司為當代美國網路業或是科技業的巨擘,並且在各自領域內擁有巨大的市場影響力。

資料來源:公務人員退休撫卹基金管理局、維基百科

NYSE FANG 是什麼?與 FAANG 的關係

如上所述,FANG 原是美股投資圈形容四大科技巨頭的縮寫:Facebook(現 Meta)、Amazon、Netflix 和 Google(現 Alphabet)。後來加入 Apple 成為 FAANG,象徵全球最具影響力的五大科技企業。

而 NYSE FANG+ Index(尖牙指數)則擴大「尖牙股」的範圍,不僅囊括 FAANG,還加入其他如 Nvidia(輝達)、Microsoft(微軟)、Broadcom(博通)、CrowdStrike、ServiceNow 等美股成長明星,形成 10 檔成分股的超級科技陣容。

資料來源:公務人員退休撫卹基金管理局、StockQ.org

NYSE FANG+ Index 成分股完整名單與權重解析

以下是 NYSE FANG+ Index 指數成分股的篩選準則與調整規則的整理:

| 項目 | 內容 |

| 指數發布日 | 2017/9/26 |

| 指數起始日 | 2014/9/19,起始點數為1,000.00。 |

| 公司資格 | 必須為註冊於美國並在 NYSE、Nasdaq、NYSE American、NYSE Arca 或 Cboe BZX 掛牌交易的普通股。 |

| 產業分類 | 按 ICE 產業分類,屬於科技、媒體與通訊、非必須消費類股,且營收顯著來自搜尋、社群網路、自動駕駛、電動車、智慧手機、行動支付、電子商務、線上遊戲、串流媒體、網路娛樂、加密貨幣/區塊鏈、大數據、人工智慧、機器學習、數位廣告、雲端服務等高成長創新科技業。 |

| 權重分配 | 採平均權重,每支股票佔10%,由於股價會隨市場波動而變動,指數中每檔股票的權重也會隨之變化。故指數會每季度調整一次,將各個成分股的持股比例重新設定為10%。 |

| 市值要求 | 市值至少 50 億美元以上(含流通和非流通股)。 |

| 流動性要求 | 過去 6 個月日均成交值需達 5,000 萬美元以上。 |

| 核心成分股 | 6 檔核心尖牙股(Meta、Apple、Amazon、Netflix、Alphabet、Microsoft)符合條件即為核心成分股,必要時可調整。 |

| 非核心成分股篩選 | 其餘 4 檔股透過市值(35%權重)、日成交均值(35%)、股價營收比(15%)、近一年營收成長率(15%)綜合評比篩選。 |

| 指數調整頻率 | 每季調整一次,於 3、6、9、12 月第二個週五盤後公告,第三個週五收盤後生效。 |

| 成分股數量 | 至少 10 檔,目前維持 10 檔成分股。 |

以下為NYSE FANG+ Index 指數成分股,每檔占比皆為10%:

| 公司代碼 | 公司名稱 | 主要業務 |

| NVDA | NVIDIA (輝達) | AI晶片/伺服器/顯示卡 |

| AVGO | Broadcom (博通) | 半導體/通訊晶片 |

| AAPL | Apple (蘋果) | 智慧型手機/軟體服務 |

| GOOGL(A類股)GOOG (C類股) | Alphabet (Google) | 搜尋/廣告/雲端 |

| META | Meta Platforms | 社群/廣告/VR |

| MSFT | Microsoft (微軟) | 軟體/雲端/Azure |

| AMZN | Amazon (亞馬遜) | 電商/雲端AWS |

| NFLX | Netflix (網飛) | 串流影音訂閱 |

| CRWD | CrowdStrike | 資安/雲端安全服務 |

| NOW | ServiceNow | 企業自動化/訂閱軟體 |

*公司代碼來自於美國股市代碼

資料來源:StockQ.org、統一投信

FANG+ 指數與統一 FANG+ ETF 的關聯

台灣投資人熟悉的「00757統一 FANG+ ETF」就是以「完全複製法」追蹤 NYSE FANG+ Index 的 ETF。

該 ETF 會依指數公告,持有同樣成分股、同樣權重,並且基金淨資產投資比例不低於 80%都在指數成分裡面。

投資 NYSE FANG+ Index 的優勢與潛在風險

投資優勢

- 集中高速成長科技產業:成分股全是美股成長型龍頭,內含強大品牌及美國大型公司。

- 等權重配置:避免少數巨頭壟斷,更平均捕捉產業輪動機會。

- 長期績效亮眼:近五年來累積高報酬,尤其受惠 AI、雲端等新型科技爆發。

潛在風險

- 產業集中度高:成分股偏重科技產業,若遇到科技泡沫,指數表現會大受影響。

- 科技行業不確定性:如 AI 競爭、技術迭代,若公司無法跟上變化,容易被淘汰。

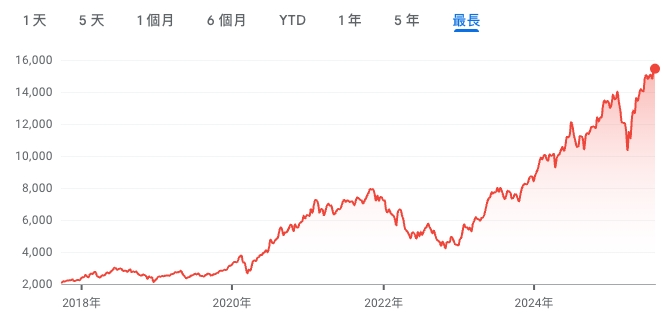

NYSE FANG+ Index 歷史表現與市場影響

NYSE FANG+ Index 自 2014 年指數成立起,報酬率受市場波動影響,但長期來看有明顯成長。而2022年起,全球科技類股大幅回跌,主因前兩年(2020~2021)疫情推升的爆炸性成長出現降溫,投資人對成長前景樂觀情緒消退,估值過高的尖牙股股價遭修正。

也因後續生成式AI(ChatGPT)的爆紅,掀起全球科技熱潮。AI題材成為資本市場新寵,FANG+成分股(如輝達、微軟、Google、Meta等)憑藉在AI晶片、雲端服務、數位廣告等領域的領先地位,迎來資金大量回流,至今已逐步突破新高。

NYSE FANG+ Index 今年的指數報酬率(2025年初截至2025/8/15):

| 一日 | 一週 | 本月以來 | 一個月 | 三個月 | 六個月 | 今年以來 | 一年 | 自今年高點 | 自今年低點 |

| -0.02% | 0.90% | 1.59% | 3.52% | 13.77% | 10.19% | 17.82% | 38.03% | -0.02% | 49.02% |

NYSE FANG+ Index 的歷史指數報酬率:

| 年份 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

| 指數 | 29.66% | 15.52% | 58.43% | 0.08% | 39.65% | 102.88% | 17.59% | -40.07% | 95.96% | 50.52% |

總結

NYSE FANG+ Index 以十檔美股科技與成長型龍頭公司為核心,包括 FAANG 五大巨頭與輝達、特斯拉、微軟等明星企業,採等權重配置,力求平均捕捉產業輪動。該指數自 2014 年設立以來,長期報酬表現亮眼,尤其在 AI、雲端等新科技浪潮推動下再度創高。不過因成分股高度集中於科技產業,也意味著一旦遇到產業景氣反轉或估值修正,波動幅度將十分劇烈。

【精選文章】

2025 最新|高股息 ETF 是什麼?優缺點與投資策略解析!

ETF怎麼買?新手一次看懂ETF是什麼、投資優缺點與熱門ETF介紹

關於呢喃貓商學院

呢喃貓商學院成立於 2022 年,核心成員由幾位具有法人投資經歷的幣圈交易員組成,社群重視基礎研究、學習氛圍以風險控制,做出更好的投資決策。

- 2023 年動區評選台灣區塊鏈《年度最具影響力人物榜》

- 2024 年動區評選台灣區塊鏈《年度最具影響力人物榜》

- 2025 年動區評選台灣區塊鏈《年度最具影響力人物榜》

- 2025 年數位時代評選《2025 區塊鏈 30 大人物》

- 加密貨幣類排名第一 Podcast《加密貨幣千萬交易員的呢喃》

【呢喃貓商學院社群】

| 平台 | 介紹 |

| [Podcast]加密貨幣千萬交易員的呢喃 | 千萬交易員Cryptor跟研究員Cetoz分享幣圈投資熱點&交易所送錢資訊,進幣圈小白最佳的吸收新知管道。 |

| [Youtube]呢喃貓商學院 | 新手實測直播、幣圈時事與空投實測。 |

| [Pressplay]呢喃貓商學院:你的加密貨幣領航員 | 如果覺得幣圈資訊量太大與零散,PPA週報會整理每週幣圈盤勢、潛力幣種、事件交易機會、埋伏嚕空投的優質項目等。 |

| [Line社群]加密貨幣千萬交易員的呢喃社群 | 對買賣加密貨幣有什麼疑問嗎?想找人一起討論幣圈賽道或交易機會嗎?可以填表申請加入呢喃貓商學院的免費社群,和研究員以及貓友們一起交流。 |