Meteora 生態全攻略:空投、DEX 與收益聚合

要理解 Meteora 為什麼在 Solana 生態迅速受到關注,得先從它的前身 Mercurial Finance 說起。

Mercurial 是 2021 年 Solana 上的穩定幣流動性協議,主打「低滑點兌換」與「高資金效率」,當時還獲得 Alameda Research 與 Solana Ecosystem Fund 投資,並在 FTX 平台完成 IEO。

然而,2022 年的市場寒冬讓整個 Solana 生態陷入困境。隨著 FTX 與 Alameda 的崩潰,Mercurial 代表的「穩定幣 AMM 模式」也逐漸失效——流動性分散、收益來源單一、策略靈活度不足。

於是,Mercurial 團隊決定徹底重構協議架構,推出全新的 Meteora。

這不只是品牌重啟,而是對 DeFi 資金效率的再定義。

Meteora 是什麼?讓流動性「自己運作」

Meteora 是建立在 Solana 上的新一代流動性協議,透過 Dynamic Liquidity Market Maker(DLMM) 讓流動性能根據市場價格自動調整。

在傳統 AMM(如 Raydium 或 Orca)中,流動性提供者需要手動設定價格區間、重新配置資金,否則容易出現資金閒置或無常損失。

而 Meteora DLMM 的設計,就像一套能自動導航的做市引擎——當價格波動時,資金會主動移動到最有效的交易區間。

這樣的機制,讓 Meteora Pool 內的資金始終保持高利用率,同時也降低了使用者操作門檻。

Meteora 協議表現與數據概況

截至 2025 年 10 月底,根據 DefiLlama 數據顯示,Meteora 在 Solana 生態中表現穩定,整體規模持續增長。

- 總鎖倉量(TVL) 約為 8.22 億美元,是目前 Solana 鏈上流動性協議中規模前列的項目之一。

- 30 日 DEX 交易量 約 327.6 億美元,7 日交易量 約 84.2 億美元,而 單日交易量 約為 16 億美元,累積交易總量已突破 2,370 億美元。

- 手續費收入(Fees) 方面,近 30 日累計 9,826 萬美元,年化手續費約 11.99 億美元。

- 協議收入(Revenue) 年化約 8,628 萬美元,累計總收入約 3,573 萬美元。

- 2025 年 10 月單月表現:手續費達 9,949 萬美元,協議實際收入 714 萬美元,較 9 月明顯提升。

這些數據顯示,Meteora 在推出 MET 代幣與 DLMM 升級後,鏈上活動顯著增加,TVL 與交易量同步成長,手續費與收益穩定貢獻協議營收。

Meteora 的核心機制:DLMM 與動態金庫(Vault)

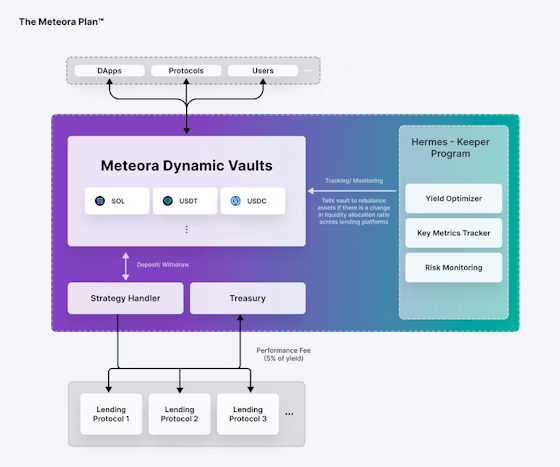

Meteora 的第二個關鍵創新是 Dynamic Vault(動態金庫)。

這些 Vault 會自動將資金投入不同策略中,例如:

- Swap 手續費收益

- LST(流動性質押代幣)利息

- 借貸市場收益

對使用者而言,這代表不需要頻繁手動操作,也能同時參與多種收益來源。

簡單來說,Meteora 讓流動性不再「靜止」,而是能「主動工作」。

這種設計讓 Meteora 在 Solana 生態中,成為 「流動性聚合器(Liquidity Aggregator)」 的代表——

如果說 Jupiter 聚合的是交易深度,那 Meteora 聚合的就是資金效率。

Meteora 與其他協議的差異

Meteora 的最大突破,在於讓 AMM 不再被動。傳統協議如 Raydium 或 Orca,LP 需自行設定價格區間、手動再平衡,一旦市場波動,資金便可能被鎖在非交易區間內,造成效率下降。

Meteora 則透過 Dynamic Range Rebalancing(動態範圍調整)機制,根據市場變化自動重新分配流動性,使資金始終位於最活躍的價格區間中,顯著提升資本利用率。

如果說 Jupiter 是交易聚合器(Swap Aggregator),整合各家 DEX 的交易深度,那麼 Meteora 則是流動性聚合器(Liquidity Aggregator),整合分散於各協議的 LP 資金。這讓做市不再是被動等待,而能透過智慧策略自動運作,實現「一鍵部署、多重收益」的效果。

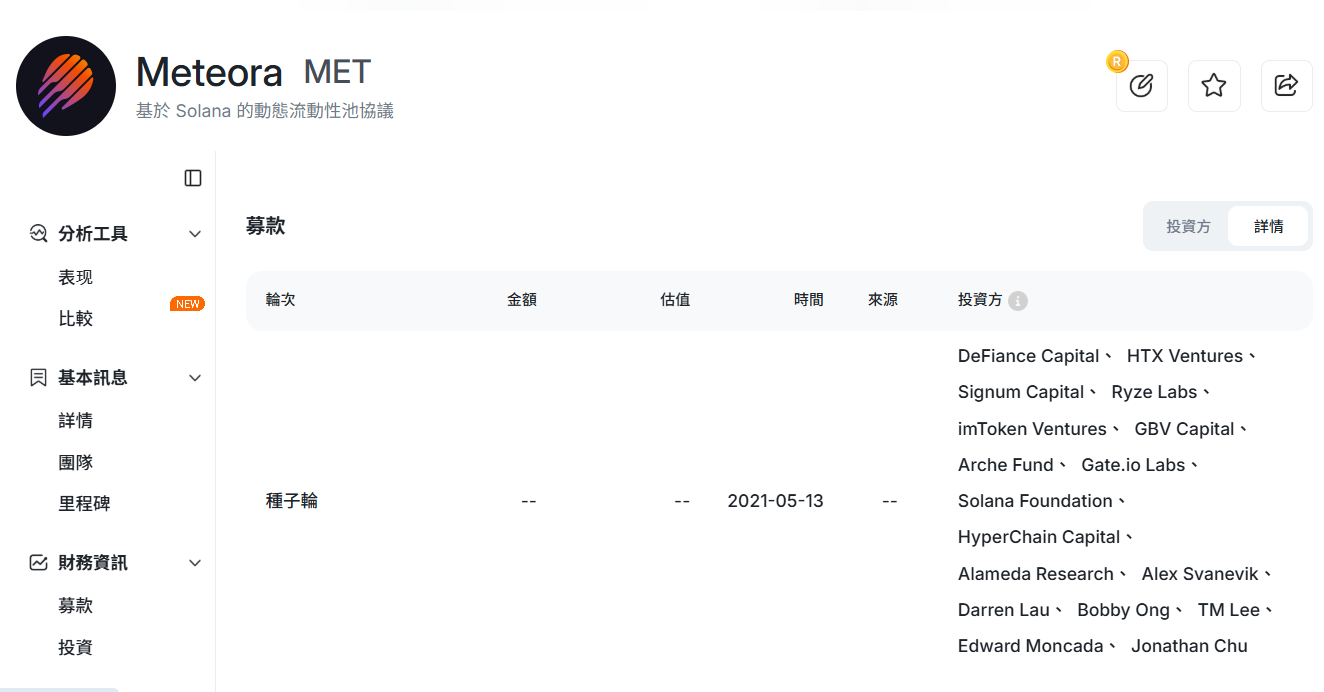

Meteora 的融資

主要投資者:elphi Ventures、HTX Ventures、Signum Capital、Alliance DAO等等

融資規模:未公開具體總額,但確認其已完成種子輪,總額估計在數百萬美元級別,用於平台開發和生態擴張,

Meteora 已於2025 年 10 月 23 日推出 MET 代幣,進一步強化社區治理和流動性激勵。並且在Binance Alpha、Bybit 和 OKX上線 MET 交易對。

Meteora 代幣經濟學

Meteora(MET)基本資訊表

| 項目 | 資訊 |

| 名稱 | Meteora |

| 幣種代號 | $MET |

| 市值 | 約 2.31 億美元(US$231.32M) |

| 完全稀釋估值(FDV) | 約 4.84 億美元(US$484.2M) |

| 市值排名 | #168(依 CoinMarketCap 即時排名) |

| 類別 | DeFi 代幣 / 流動性協議代幣 |

| 發行公鏈 | Solana(SPL 標準代幣) |

| 流通供應量 | 約 4.77 億顆(477.73M MET) |

| 最大供應量 | 約 10 億顆(1B MET) |

| 官方推特 | https://x.com/dogecoin |

| 官方網站 | https://dogecoin.com |

| 區塊鏈瀏覽器 | https://dogechain.info |

Source:coinmarketcap(截至 2025 年 11 月)

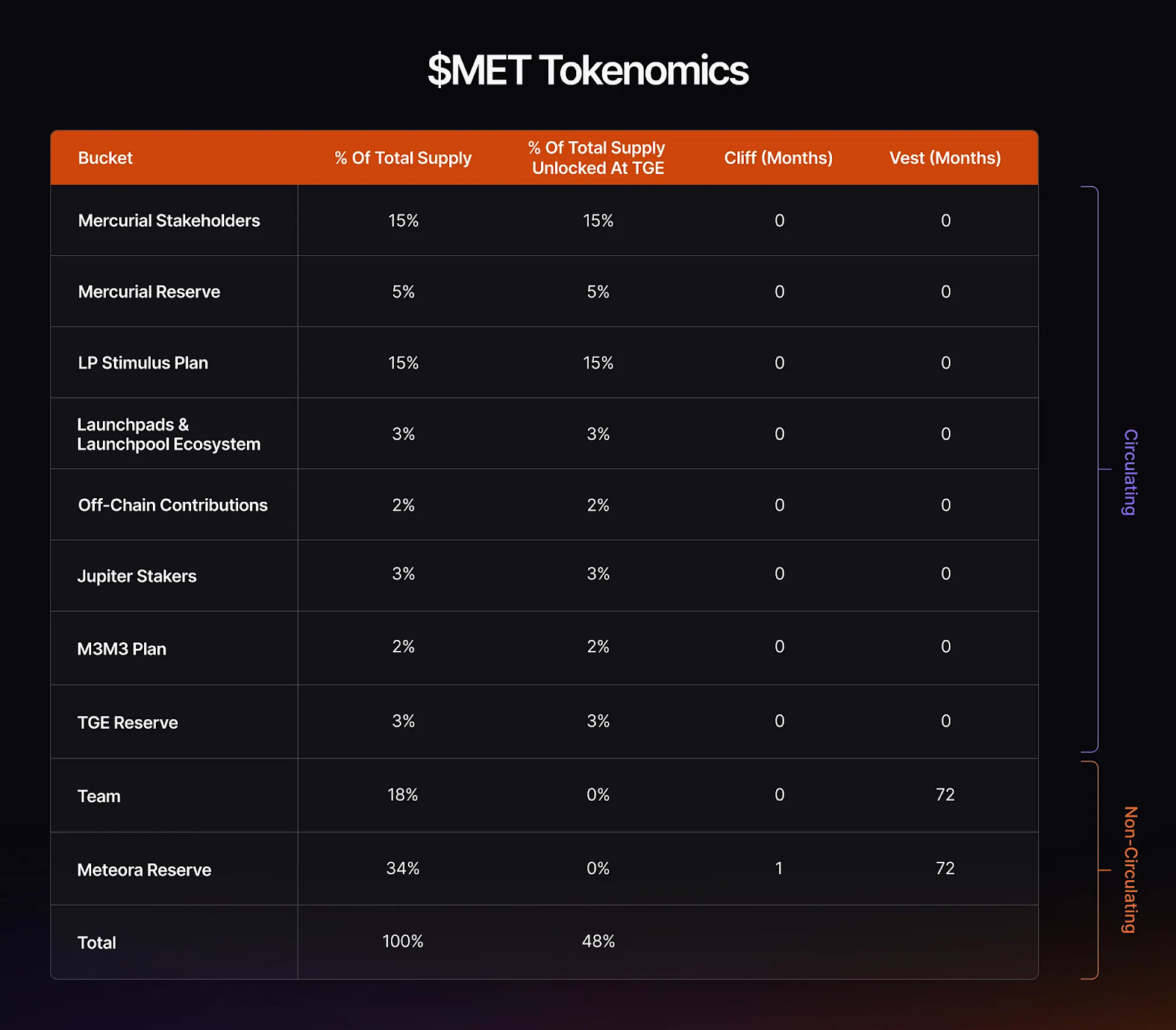

TGE 解鎖分配:

- Mercurial 持有者與儲備:20%

- Meteora 使用者與 LP 獎勵:15%

- 發行平台與發行池:3%

- 顧問與貢獻者:2%

- Jupiter 生態質押者:3%

- M3M3 計畫:2%

- 初始儲備:3%

長期歸屬(6 年線性釋放 52%):

- 核心團隊:18%

- 儲備與金庫:34%

由於 48% 的代幣在 TGE 同步解鎖,市場初期出現短線賣壓,MET 價格一度快速回落。不過長期來看,代幣的價值關鍵仍在於 Meteora 協議的實際應用與流動性聚合能力。

結語

儘管初期的價格波動讓市場質疑 Meteora 的代幣設計與釋放節奏,但從長線來看,Meteora 的價值並不僅在於代幣,而在於它重新定義了流動性的運作方式。

從 Mercurial 的挫敗到 Meteora 的重生,這個團隊用實際行動證明:DeFi 的進化,不只是調整參數或更新介面,而是一次又一次對「資金效率」與「自動化策略」的再思考。

當流動性變得聰明,整個 DeFi 生態才會真正活起來。

【延伸閱讀】

EtherFi 卡是什麼?幣圈第一張鏈上信用卡全解析,邊刷邊賺、免賣幣也能消費!

SBET 是什麼?從運動彩券起家,轉型成 ETH 為核心的控股公司

BMNR(Bitmine)是誰?從比特幣礦商轉型為以太幣儲備公司

Tom Lee 是誰?從美股分析師到以太坊 ETH 儲備戰略推手的轉型之路

MicroStrategy(微策略)公司是誰?解析狂買比特幣的超級大戶

關於呢喃貓商學院

呢喃貓商學院成立於 2022 年,核心成員由幾位具有法人投資經歷的幣圈交易員組成,社群重視基礎研究、學習氛圍以風險控制,做出更好的投資決策。

- 連續 3 年獲動區評選台灣區塊鏈《年度最具影響力人物榜》(2023 年、2024 年、2025 年)

- 2025 年數位時代評選《2025 區塊鏈 30 大人物》

免責聲明:本文不構成任何投資意見或建議,亦無招攬開戶要約,資訊僅供讀者參考,加密貨幣投資為高風險產品,投資人應自行閱讀相關風險及自身風險承受度決定是否投資。