Metaplanet 是什麼?日本版比特幣概念股全面解析【2025 最新】

近兩年幣圈不只在看加密貨幣價格,連傳統股市也出現「比特幣概念股」的熱潮。

在美國,大家熟知的就是 MicroStrategy;而在日本,一家名為 Metaplanet 的上市公司,因為積極買入比特幣,被稱為「日本版微策略」,股價一度成為散戶追逐的焦點。

本文將帶你了解 Metaplanet 是什麼、為什麼被稱為日本微策略、目前持有多少比特幣、股價走勢與後續觀察,幫助新手讀者一次看懂這家公司的重點。

Metaplanet 是誰?

Metaplanet(東京證交所代號 3350、美國 OTCQX 代號 MTPLF),是一家日本上市公司。

它原本主營飯店、娛樂與顧問業務,但在 2024 年宣布轉型,將「比特幣納入資產配置」作為核心策略,成為亞洲少數公開擁抱加密資產的企業。

轉型之後,Metaplanet 不再只是傳統產業公司,而是以比特幣財庫公司(Bitcoin Treasury Company)的定位受到關注。它的運作模式大致上可以歸納為三步:

- 透過發行股票或債務籌集資金

- 將所得轉換成比特幣持有

- 用四大指標(每股 BTC、BTC Yield、mNAV、槓桿與義務)衡量經營成果

這樣的架構,使得許多人把它與美國的 MicroStrategy 相提並論,甚至稱為「日本版微策略」。

Metaplanet 的四大核心指標

要理解 Metaplanet 的運作方式,關鍵在於四個核心指標:

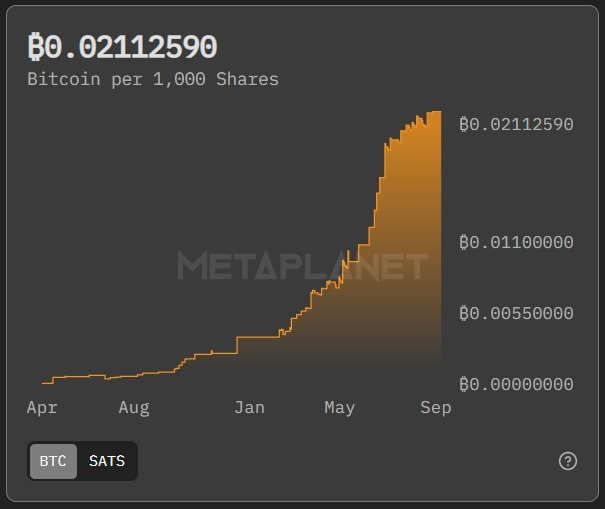

1. 每股 BTC(BTC per Share)

- 定義:一股對應多少比特幣。

- 意義:數字越高,代表公司成功把更多 BTC 轉換到股東名義下。

- 提醒:發新股會稀釋,因此除了買進比特幣的速度,還要觀察股本變化。

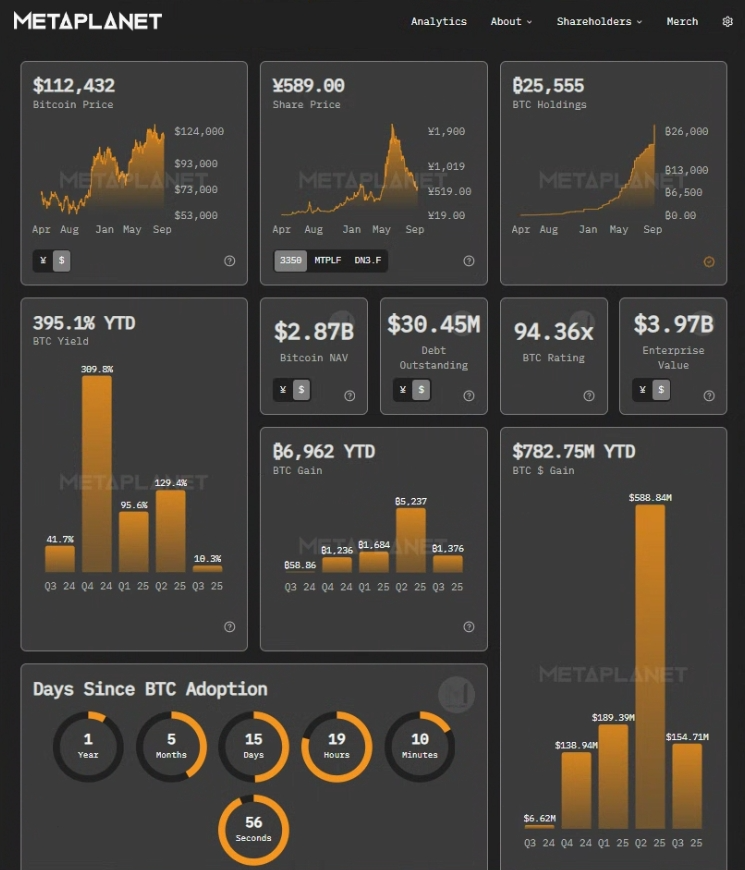

2. BTC Yield

- 定義:公司把籌到的資金,最終換成 BTC 的效率。

- 意義:高 BTC Yield = 資本轉換效率好;低 BTC Yield = 轉換過程打折扣。

- 舉例:若發行 1 億日圓股票,只成功換成 0.7 億日圓等值的 BTC,BTC Yield 就是 70%。

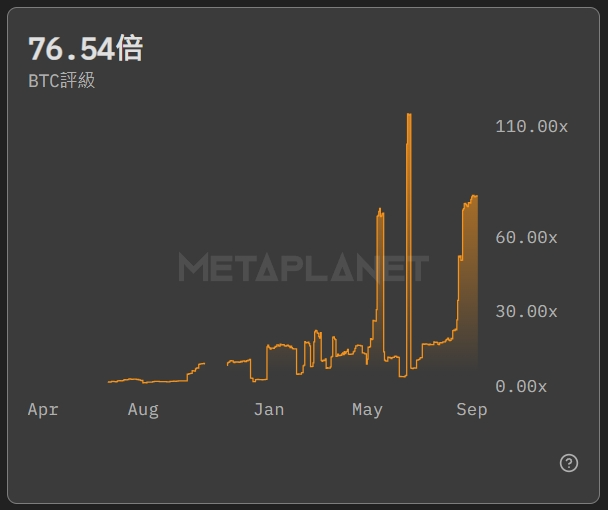

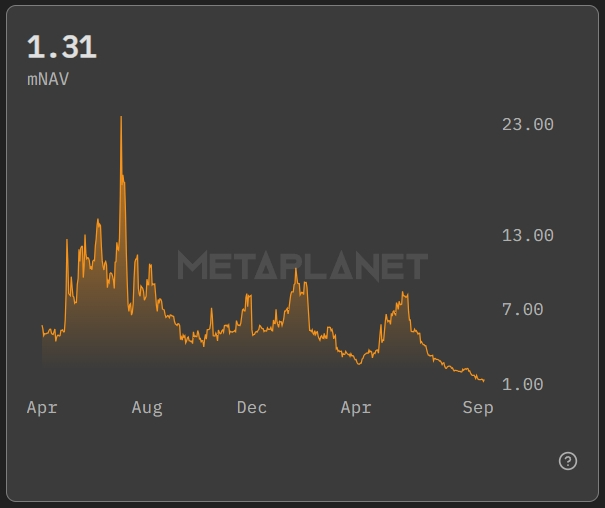

3. mNAV(Market Net Asset Value)

- 定義:市場給的估值,除以持有比特幣的淨資產價值。

- 看法:

- >1:市場給溢價

- <1:市場折價

- >1:市場給溢價

- 近期數據:2025 年 7 月一度 12 倍,如今降到約 1.6 倍,市場情緒差異很大。

4. 槓桿與義務

- 定義:公司除了股票外,還有哪些需履行的債務或權證。

- 數據:截至 2025/8,Metaplanet 未償義務約 3,040 萬美元。

- 意義:相對比特幣資產規模不算高,但仍需注意對現金流與稀釋的影響。

Metaplanet 的資產現況(截至 2025/8)

根據官方儀表板:

- 比特幣持倉:約 20,136 BTC

- 資產淨值:約 23.4 億美元

- 未實現盈餘:約 2.87 億美元

這些數字會隨著比特幣價格波動,因此看文的讀者要記得——這不是靜態資產表,而是每天都在變化的儀表板。

Metaplanet 近期里程碑

1. 美國與日本子公司

2025 年 7 月,Metaplanet 宣布在 邁阿密與東京成立新子公司:

- 美國:負責海外融資與國際化策略

- 日本:聚焦本土業務與社群佈局

這讓它能更靈活地面對不同法規與市場。

2. 內容與社群:bitcoin.jp 與 Bitcoin Magazine Japan

Metaplanet 收購了 bitcoin.jp,並運營 Bitcoin Magazine Japan。

這等於同時掌握「內容入口」與「教育平台」,為未來擴展社群基礎鋪路。

3. 資本動作

2025 年 7–8 月,Metaplanet 透過發行新股籌集約 14 億美元。

- 影響:

- 短期:mNAV 從高倍數回落

- 中期:持續累積 BTC 持倉

- 長期:是否能維持稀釋與效率平衡,仍需觀察

- 短期:mNAV 從高倍數回落

Metaplanet 與 MicroStrategy 的比較

兩者相似點:

- 都是上市公司,透過股債市場取得資金,再轉為 BTC 持有。

- 定位都以「財庫」為核心,強調長期持有。

差異在:

- 地理與政策:Metaplanet 面對日本市場,有 NISA(免稅投資帳戶)與不同的稅制影響。

- 資產組合:Metaplanet 除了 BTC,還保有酒店與媒體資產,形成多元結構。

- 規模:MicroStrategy 是全球龍頭,Metaplanet 則屬於新興、快速擴張期。

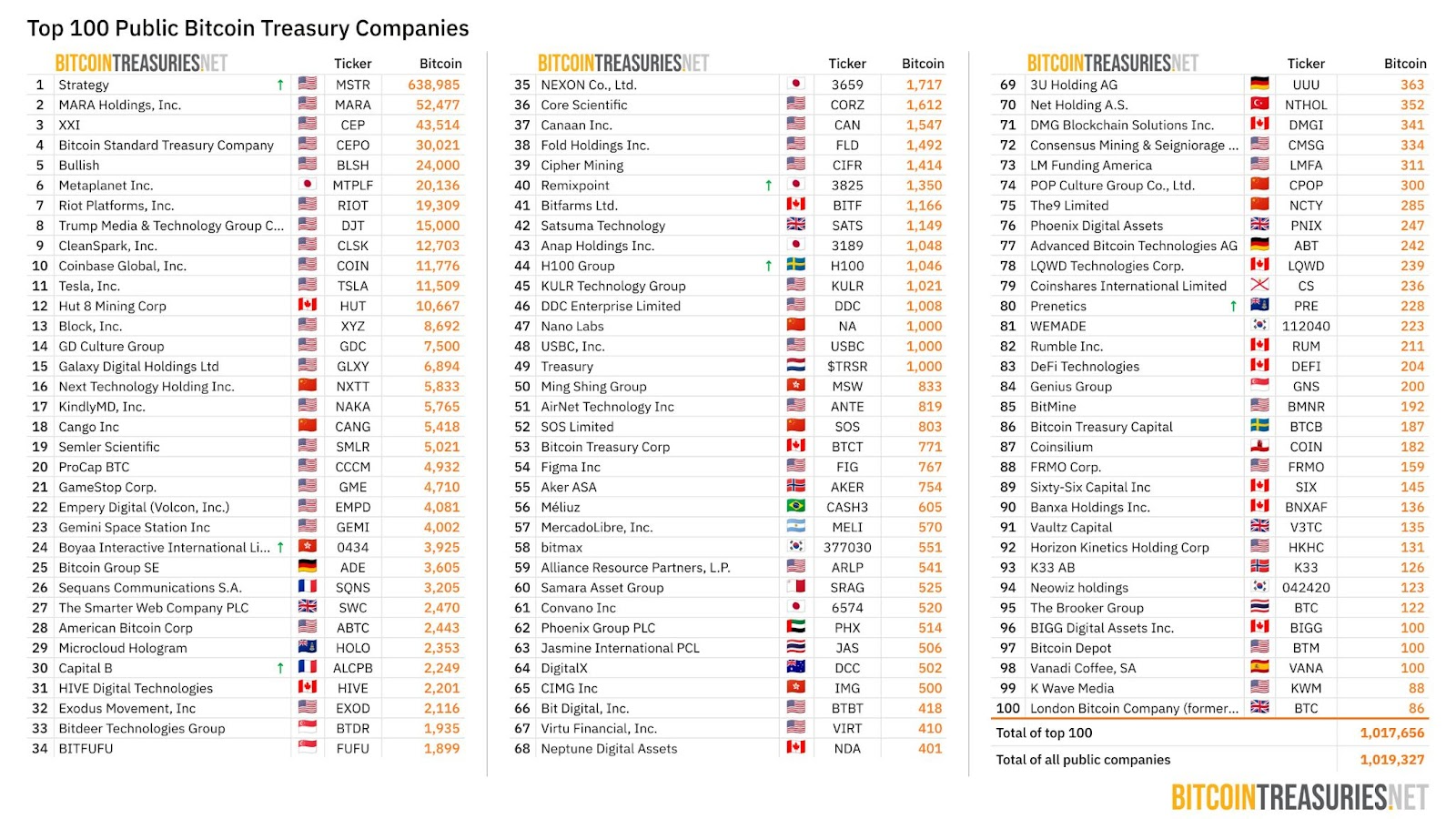

全球排名

Metaplanet 的比特幣持倉規模,已經讓它進入全球前列。根據 BitcoinTreasuries.net 公布的最新排名(截至 2025 年 8 月):

- Metaplanet 位居全球第 6 名

- 持有約 20,136 枚比特幣

- 排名僅次於 MicroStrategy、Marathon Digital、XXI Century、Bitcoin Standard Treasury、Bullish。

這個位置,讓 Metaplanet 成為亞洲少數能在全球「比特幣財庫」榜單上佔有一席之地的企業。

Metaplanet 風險與挑戰

對新手讀者而言,了解潛在風險很重要:

- 市場波動:比特幣價格變動,直接影響資產表。

- 稀釋風險:頻繁發股籌資,可能讓「每股 BTC」下降。

- 槓桿壓力:雖然目前義務不算大,但未來若借債擴張,壓力會增加。

- 法規變動:日本與美國的監管環境仍在調整。

- 對手方風險:比特幣保管、合作金融機構,都是潛在不確定因素。

Metaplanet 新手常見疑問

Q1:BTC Yield 跟股價為什麼不同步?

- 因為股價受市場情緒影響,而 BTC Yield 是效率指標,兩者不一定同向。

Q2:mNAV 為什麼會大幅波動?

- 市場一開始可能給高溢價,後續融資或消息一出,就會拉回到接近 1 倍。

Q3:為什麼要成立美國子公司?

- 美國資本市場更活躍,有助於籌集資金,同時能面對國際投資人。

Q4:我該怎麼追蹤 Metaplanet?

- 觀察四大指標(每股 BTC、BTC Yield、mNAV、義務)

- 關注重大公告(融資、子公司、合作)

- 定期查看官方儀表板更新

總結

Metaplanet 已經成為 2025 年亞洲最受關注的比特幣概念股之一,被譽為「日本版微策略」。

對新手來說,了解 Metaplanet 不只是看一家公司,而是看一個趨勢:傳統上市公司如何把比特幣納入資產,並進一步影響自身股價與市場定位。

未來 Metaplanet 的走勢仍取決於比特幣行情與日本監管環境。筆者認為,無論結果如何,Metaplanet 都已經在加密產業史上留下了重要的一筆。

不過,也別忘了,這條路充滿波動與挑戰——特別是市場情緒、稀釋與監管。

看懂它,不是為了追逐熱點,而是為了理解比特幣在傳統金融框架下的新角色。

【延伸閱讀】

EtherFi 卡是什麼?幣圈第一張鏈上信用卡全解析,邊刷邊賺、免賣幣也能消費!

MicroStrategy(微策略)公司是誰?解析狂買比特幣的超級大戶

SBET 是什麼?從運動彩券起家,轉型成 ETH 為核心的控股公司

BMNR(Bitmine)是誰?從比特幣礦商轉型為以太幣儲備公司

關於呢喃貓商學院

呢喃貓商學院成立於 2022 年,核心成員由幾位具有法人投資經歷的幣圈交易員組成,社群重視基礎研究、學習氛圍以風險控制,做出更好的投資決策。

- 連續 3 年獲動區評選台灣區塊鏈《年度最具影響力人物榜》(2023 年、2024 年、2025 年)

- 2025 年數位時代評選《2025 區塊鏈 30 大人物》

- 加密貨幣類排名第一 Podcast《加密貨幣千萬交易員的呢喃》

加入呢喃貓社群