穩定幣 DAI 是什麼?完整解析 MakerDAO DAI 穩定幣機制與投資風險

DAI幣 是什麼?Web3 裡少數「真的去中心化」的穩定幣

DAI 是一種與美元掛鉤的加密穩定幣,由去中心化自治組織 MakerDAO 透過一組智能合約協議所發行。它的目標很明確——提供一種不需要信任任何單一機構、不依賴銀行帳戶、也不會受到審查與凍結的「鏈上美元」。

換句話說,你不需要相信某家公司說「我銀行裡有錢」,你只需要相信智能合約怎麼寫、鏈上抵押品怎麼運作、清算機制怎麼跑,這些全都公開透明,可供任何人查驗。這正是 DAI 相較於其他穩定幣最本質的差異。

和主流穩定幣有何不同?

市面上的穩定幣種類不少,像 USDT、USDC、FDUSD 這類,大多由中心化公司發行與管理。這些公司聲稱自己在銀行裡存有等值的美元或短期國債,作為背後的擔保資產。

但這種模型有三個問題:

- 你無法驗證擔保資產是否真的存在(即便有審計,也常因透明度不足或法規限制而打折扣)

- 這些資產受到司法與金融機構的控制與審查(曾有多個地址遭凍結)

- 系統依賴信任(即「信這家公司不會出問題」)

相較之下,DAI 採取的是「去信任設計(trustless design)」:所有邏輯寫死在鏈上、資產可查、流程自動、不由人為決定,最大程度避免了單點失效與人治風險。

穩定,但不靠美金

DAI 並不像 USDT 或 USDC 一樣,在現實世界存放等量美元或短債。

它的穩定性來自於鏈上的抵押品與清算機制——當你要「鑄造」DAI 時,必須先抵押等值甚至更高價值的加密資產,例如 ETH、WBTC 或 RWA(現實世界資產代幣化)。

這種「超額抵押」的做法,不僅提供價格安全緩衝,也意味著每顆DAI背後都有資產撐著,而不是憑空印出來的數字。

延伸閱讀:RWA 是什麼?區塊鏈如何改變房地產、黃金、美債的投資模式?

DAI 背後的發行者是誰?

DAI 不是由某家公司發行,它的治理與參數設計,是由 MakerDAO 社群透過治理代幣 MKR 決定。所有規則(包括利率、抵押比、接受的資產種類)都透過投票決定。

這種治理模型,也讓 DAI 成為極少數真正「社群控制」的穩定幣——沒有創辦人蓋章、沒有董事會決定,只有治理參與者,根據代幣權重與投票結果去共識。

DAI幣 基本資訊表

| 項目 | 資訊 |

| 名稱 | Dai |

| 幣種代號 | $DAI |

| 市值 | 約 53.6 億美元(US$5.36B) |

| 完全稀釋估值(FDV) | 約 53.6 億美元(US$5.36B)(同等) |

| 市值排名 | #26(依 coinmarketcap 即時排名) |

| 類別 | 去中心化穩定幣/抵押擔保型穩定幣 |

| 發行公鏈 | Ethereum(ERC-20) |

| 流通供應量 | 約 53.6 億顆 (5.36B DAI) |

| 最大供應量 | 約 53.6 億顆 (5.36B DAI) |

| 官方推特 | https://x.com/SkyEcosystem |

| 官方網站 | https://makerdao.com/en/ |

Source:coinmarketcap(截至 2025 年 06 月)

DAI 的運作機制:抵押貸款+自動清算+市場調節三件套

DAI 並不是像中央銀行一樣「印」出來的,它是「借」出來的。整個生成流程建立在一個叫「抵押債倉(Vault)」的系統上。

生出DAI的流程怎麼走?

- 抵押資產進去(ETH, WBTC, stETH…)

- 系統自動根據價格給你最多能「借」多少 DAI(通常不到總價值的66%)

- 如果抵押品價格大幅下跌,且用戶未及時補充保證金,當抵押率低於系統要求的最低擔保比,債倉將會自動進入清算程序,由協議出售抵押資產以償還債務。

- 所以整個系統不需要人工、不需要公司維護,全靠鏈上自動完成

什麼是穩定費?

你借出 DAI 的同時,系統會開始「計利息」,這利息叫穩定費(Stability Fee),實際上就像你抵押借貸一樣的概念。

目前(2025年6月)穩定費根據不同抵押品種類介於 2.5%~5%年化之間。

DAI 的抵押品有哪些?為什麼有人說它不再那麼「純」?

DAI 一開始只接受 ETH 作為抵押品,但後來逐步開放更多種類的資產,以提升系統的靈活性與市場接受度。

現在可以拿什麼抵押借出DAI?

| 抵押資產 | 說明 | 佔比(2025年Q2) |

| ETH / stETH | 主流加密資產 | 約 40% |

| WBTC | 比特幣 | 約 7% |

| RWA(美國國債、短期債券) | 由Maker合作金融機構託管 | 約 20% |

| 穩定幣(USDC、GUSD等) | 作為額外抵押穩定池使用 | 約 30% |

| 其他 | 包含小眾資產與策略倉位 | 約 3% |

這裡也是 DAI 最具爭議的地方:它說自己去中心化,但實際有一部分抵押資產來自中心化來源(如USDC)。

📌補充說明:自 Sky Protocol 上線以來,部分原本作為 DAI 抵押品的 RWA 已開始配置給新發行的 USDS,未來佔比可能持續變動。

這就是後來 MakerDAO 推出「Endgame」計畫(現在稱為 Sky Protocol)的背景。

DAI幣 有何特色?這些設計讓它在 DeFi 更具優勢

除了「去中心化」這個根本差異外,DAI 還有幾個特點:

1. 可自由組合策略

- 用戶可將 DAI 放進各種 DeFi 協議進行操作,例如:

- 放貸賺息(Aave、Compound)

- 提供流動性(Uniswap、Balancer)

- 購買 NFT、參與 Launchpad、跨鏈資產配置

- 放貸賺息(Aave、Compound)

2. 無凍結風險

- 所有資金都由智能合約自動執行,不會有因為地址黑名單而資產失效的狀況

3. 全球無門檻、隨時可轉帳

- 不用銀行、不用身份驗證,不受國家或地區限制,你在哪都可以用

DAI幣 有什麼風險?不是沒有中心就沒有風險

不要因為 DAI 不可被凍結、沒有中心發行機構,就以為它沒有風險。下面是常見的四種 DAI 風險類型:

潛在風險包括:

- 清算風險:若市場劇烈波動,抵押品價值快速下跌,可能造成清算不及或系統性壓力。

- 價格脫鉤:雖有機制維持 1 DAI ≈ 1 USD,但極端情況下仍可能短暫脫鉤。

- 治理集中化:目前大多數治理提案仍由部分大型 MKR 持有人主導,可能影響協議公平性。

- RWA 信用風險:部分 DAI 儲備配置在美國債券或商業票據中,間接存在傳統金融風險敞口。

使用 DAI 或 sDAI 前,應根據自身風險承受度進行評估,並分散資產配置。

DAI幣 在哪裡可以使用?應用場景越來越多

DAI 不只是放在錢包裡「等值美元」,更是 DeFi 世界裡不可或缺的流通貨幣。

目前 DAI 已經被超過 400 多個協議支援,幾個常見的應用場景如下:

常見使用場景:

- 借貸平台:在 Compound、Aave 提供抵押品借出 DAI,或以 DAI 借出其他資產。

- 流動性挖礦:在 Balancer、Uniswap 提供 DAI LP,賺取交易手續費與協議激勵。

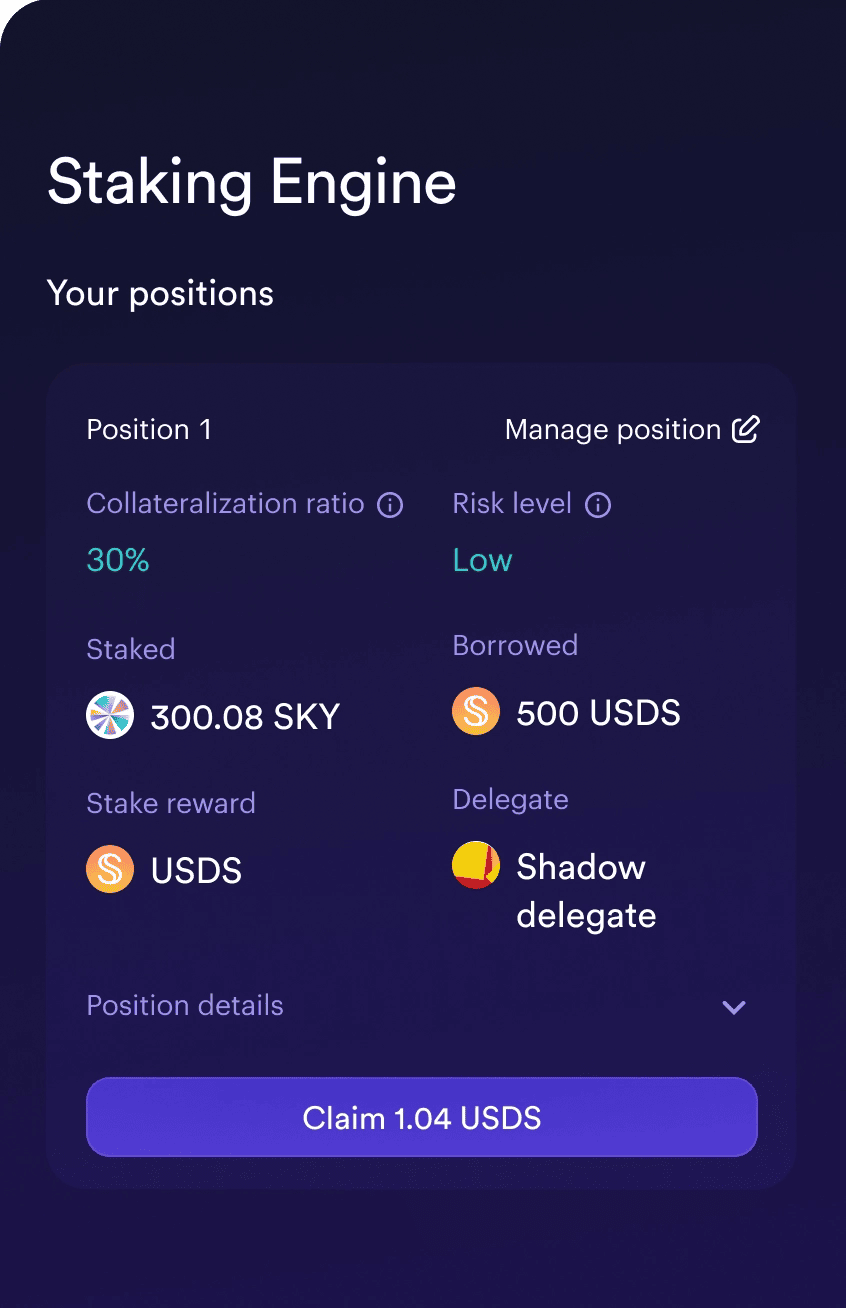

- 儲蓄收益:用戶可將持有的 DAI 兌換為 Sky Protocol 推出的 USDS 穩定幣,並參與質押機制,透過 Staking Engine 賺取協議分潤與年化利息回報,提供額外的資產增值途徑。

- 支付工具:DAI 在商家支付(如 Shopify 加密付款模組)、Telegram 錢包、Web3 錢包中皆有應用。

- 價值儲存:DAI 價格穩定,常被當作避險資產或臨時存放資金的選擇。

相較於 USDT、USDC,DAI 的可組合性與透明度,讓它成為去中心化應用的首選。

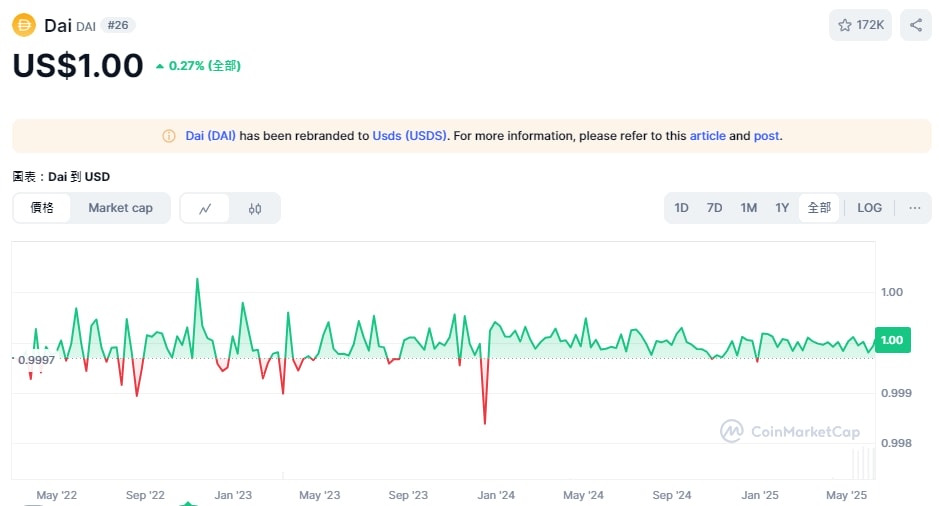

DAI幣 價格走勢

從 DAI 的歷史價格圖可以看出,它在 2022 年至今的價格幾乎都穩穩地貼在 1 美元上下,偶爾會短暫出現 0.998 或 1.002 等輕微偏離,但很快就會回歸錨定。

最明顯的波動發生在 2023 年 3 月,當時因矽谷銀行(SVB)倒閉,Circle 披露其持有約 33 億美元(占 USDC 儲備約 8%)的資金受困,導致 USDC 價格一度跌至 0.87 美元。

由於 DAI 有約 51.87% 的抵押品為 USDC(約 44.2 億美元),其價格受波及,短時間內跌至約 0.88 美元。

然而,隨著美國政府宣布對 SVB 存款提供全額保障,USDC 迅速回穩,DAI 也在 48 小時內恢復至 1 美元錨定。 這次事件體現了 DAI 超額抵押、清算機制與套利市場的自我調節能力,儘管其對 USDC 的依賴也暴露了潛在風險。

DAI幣 未來發展

2025 年後的 MakerDAO:「Sky Protocol」與 DAI 的新定位

2024 年底,MakerDAO 發布治理路線圖《Endgame》,全面改組架構,2025 年正式更名為 Sky Protocol,同時推出了兩條產品路線:

1. PureDai:完全去中心化版本的 DAI

- 僅接受去中心化資產(如 ETH、stETH、WBTC)

- 不依賴RWA或USDC

- 不提供利息

- 完全社群控制

2. NewStable(USDS):高收益、機構導向穩定幣

- 支援現實世界資產(如債券、政府基金)

- 提供利息收益(靠 RWA 產生)

- 規則較嚴格,KYC友好、合規導向

這兩種版本實際上共同構成了2025年後的DAI「雙軌模型」。

你要完全去中心化,就選 PureDai;你要收益與彈性,就選 USDS。

DAI幣 新聞與最新動態

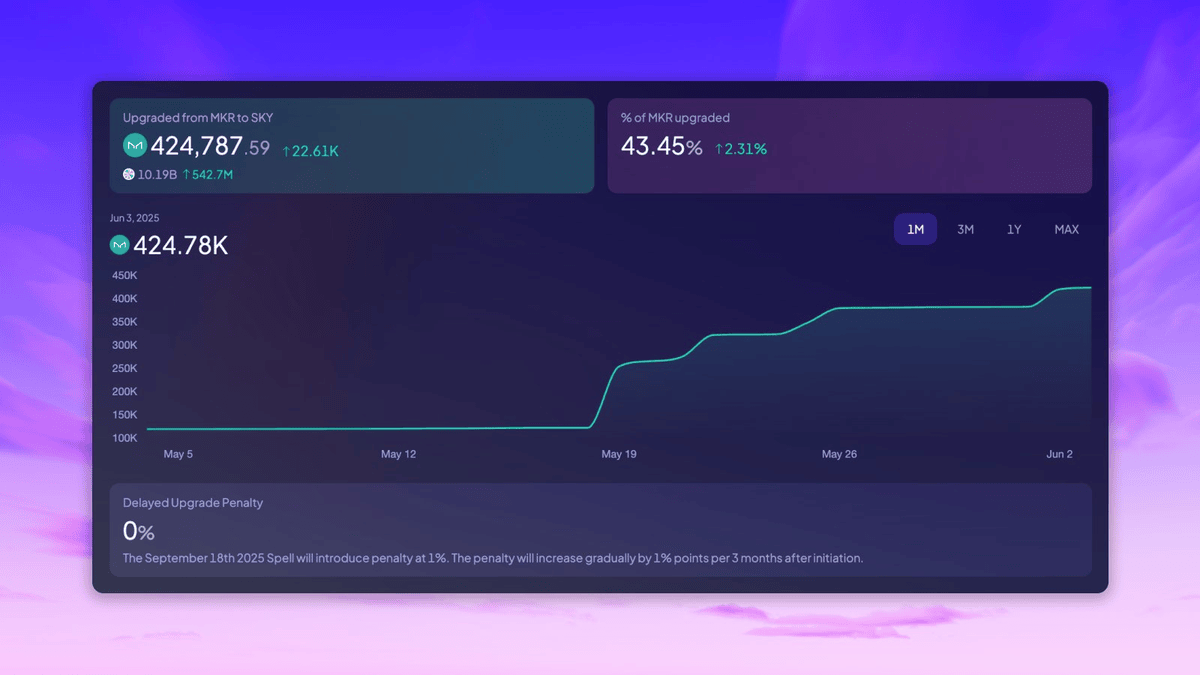

自 2025 年 Q2 起,Sky Protocol 啟動重大治理升級,將原先的 MKR 治理代幣全面升級為 SKY,同步推出 USDS 穩定幣與 Staking 引擎,正式進入治理模組與儲蓄標準的雙核心時代。以下為三則關鍵新聞動態:

- 2025 年 6 月:MKR 升級 SKY,逾 42 萬枚完成轉換

- Sky 官方宣布,截至 6 月初,已有超過 424,000 枚 MKR 完成升級,占原供應量 43.45%。升級比例為 1 MKR 兌 24,000 SKY,9 月 18 日起將啟動延遲升級懲罰機制,未升級者將逐步損失兌換比例與治理權限。

- 2025 年 6 月:USDS 在 Pendle 鎖倉突破 1 億美元

- USDS 於 Pendle 協議的 TVL 已突破 1 億美元,顯示市場對其儲蓄標準定位高度認同。Spark 表示,這是「DeFi 用戶自己選擇的銀行」,象徵 Sky 協議在儲值市場站穩腳步。

- 2025 年 Q2:Staking Engine 正式上線,SKY 啟用質押與治理

- SKY 現可透過 Staking Engine 質押,創建治理權與 USDS 借貸能力。用戶可參與治理、委託投票、獲取協議獎勵,形成完整代幣經濟循環。未升級 MKR 則無法參與。

DAI幣 怎麼獲得?三種路線,看你怎麼選

方法一:中心化交易所(適合新手)

- 幾乎所有大型交易所(如Binance、Bybit、OKX、Bitget)都有上架 DAI

- 你可以透過 USDT/USDC 換入 DAI

方法二:去中心化交易所(需要錢包)

- 使用 Uniswap、1inch、CowSwap 等

- 僅需有 ETH 或其他資產,即可換入 DAI

- 須注意手續費與滑價

方法三:直接向協議借出(進階用戶)

- 透過 Spark Protocol 或 Maker Vault 抵押 ETH 借出 DAI

- 要會操作智能合約界面、有風控能力

DAI幣 怎麼買?(中心化交易所)

目前幾乎所有主流交易所都有上架 DAI幣,可以透過各大交易所購買,具有充足的流動性可以快速成交,安全性也相對有保障:

買幣簡單三步驟:

📌 小提醒:不要使用來路不明的交易所,避免資金安全風險。

結語:

雖然市場上穩定幣百家爭鳴,新協議、新機制層出不窮,但 DAI 至今仍是鏈上原生、去中心化穩定幣中,運作時間最久、使用範圍最廣的之一。

它不是利率最高的,也不是話題最多的,但靠著抵押模式、社群治理與開源透明的架構,提供一種不依賴單一中心、仍能穩定與美元掛鉤的選擇。

在許多 DeFi 協議與交易平台中,DAI 仍被廣泛用於借貸、交易、質押與清算,是實際需求撐起來的穩定幣之一。

若你在意去中心化、鏈上透明、協議長期穩定,DAI 是值得納入考量的選項。

【延伸閱讀】

2025 最新|USDT、U 幣是什麼?合法嗎?5 分鐘看懂泰達幣原理與風險

穩定幣是什麼?2025 最新入門指南:5 大穩定幣、風險分析一次看懂

關於呢喃貓商學院

呢喃貓商學院成立於 2022 年,核心成員由幾位具有法人投資經歷的幣圈交易員組成,社群重視基礎研究、學習氛圍以風險控制,做出更好的投資決策。

- 2023 年動區評選台灣區塊鏈《年度最具影響力人物榜》

- 2024 年動區評選台灣區塊鏈《年度最具影響力人物榜》

- 2025 年動區評選台灣區塊鏈《年度最具影響力人物榜》

- 2025 年數位時代評選《2025 區塊鏈 30 大人物》

- 加密貨幣類排名第一 Podcast《加密貨幣千萬交易員的呢喃》

【呢喃貓商學院社群】

| 平台 | 介紹 |

| [Podcast] 加密貨幣千萬交易員的呢喃 | 千萬交易員 Cryptor 跟研究員 Cetoz 分享幣圈投資熱點&交易所送錢資訊,進幣圈小白最佳的吸收新知管道。 |

| [Youtube] 呢喃貓投資 | 新手教學直播、幣圈時事與空投教學。 |

| [Pressplay] 呢喃貓投資:你的加密貨幣顧問 | 如果覺得幣圈資訊量太大與零散,PPA 週報會整理每週幣圈盤勢、潛力幣種、事件交易機會、埋伏嚕空投的優質項目等。 |

| [Line社群] 加密貨幣千萬交易員的呢喃社群 | 對買賣加密貨幣有什麼疑問嗎?想找人一起討論幣圈賽道或交易機會嗎?可以填表申請加入呢喃貓投資的免費社群,和研究員以及貓友們一起交流。 |