AAVE 幣是什麼?2026 DeFi 借貸龍頭完整解析:利率、質押、投資前景一次看懂

AAVE 幣是什麼?屬於哪種幣別?

AAVE 是目前最知名的 DeFi 借貸協議之一,用戶可以在不經過中心化機構(如銀行)的情況下,透過智能合約存入或借出加密貨幣。

AAVE 幣最初於 2017 年以 ETHLend 的形式推出,後來在 2018 年更名為 Aave(芬蘭語意指「幽靈」),象徵其透明、公開的去中心化金融(DeFi)模式。

該協議支援多種區塊鏈,包括 Ethereum、Base、Avalanche、BNB Chain、Optimism 和 Arbitrum,並支援借貸超過 30 種不同的加密貨幣,如 BTC、ETH、USDC、USDT 和 DAI。

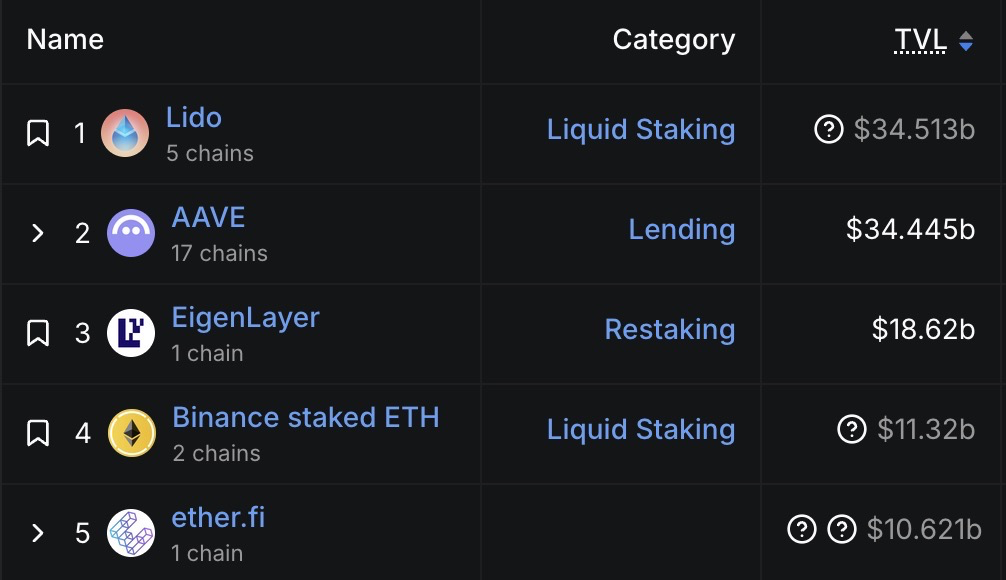

根據 Defillama 統計,目前 AAVE 總鎖倉資金量超過 300 億美元,是全球第 2 大的 DeFi 協議。

AAVE 代幣(AAVE)是該協議的原生治理代幣,持有者可以參與協議治理、質押獲取收益,或作為抵押品來獲得更低的借貸利率。

AAVE 協議介紹

AAVE 協議是一個去中心化的借貸協議,允許用戶在無需中介的情況下借入和借出加密資產。其核心功能包括存款、借貸和閃電貸款(Flash Loans)。

- 存款人將資產存入流動性池中,賺取利息

- 借款人則提供超額抵押品,以借入所需資產

- 閃電貸款是一種創新功能,允許用戶在同一交易中無需抵押即可借入資產,前提是必須在交易結束前歸還,否則交易將被回滾。

AAVE 協議的運作完全基於智能合約,確保透明度和安全性。此外,AAVE 採用去中心化自治組織(DAO)模式,AAVE 代幣持有者可以對協議的升級和參數調整投票,參與治理。

AAVE 幣之所以能穩居市場前列,主要是因為其創新的借貸機制、強大的安全性,以及持續的技術升級,如 Aave V3、GHO 穩定幣和跨鏈治理功能。

延伸閱讀:TVL 深度解析:加密貨幣與 DeFi 領域的關鍵指標

AAVE 協議怎麼運作?

Aave 是一個 去中心化流動性協議,讓使用者能夠在智能合約環境中借貸資產,過程完全透明且自動化。

💧 流動性池(Liquidity Pool)

存款者將資產存入協議中,換取 aToken(如 aUSDC、aETH),可自動賺取利息;

借款者則需提供超額抵押品(如用 ETH 借出 USDC),以確保協議安全。

利率模型

Aave 採用 動態利率機制(Dynamic Interest Rate Model),利率會根據市場「資金使用率(Utilization Rate)」自動調整。

- 使用率越高 → 借貸成本上升 → 鼓勵更多流動性注入

- 使用率降低 → 利率下降 → 刺激借款需求

Aave 亦提供兩種利率模式:

- 浮動利率(Variable APY):依市場即時波動調整

- 穩定利率(Stable APY):鎖定一段期間,適合長期借款者

AAVE 代幣介紹

AAVE 代幣的總供應量為 1,600 萬顆,其中 1,300 萬顆來自舊有的 LEND 代幣轉換,而 300 萬顆則作為生態基金儲備,用於協議開發與社群激勵。

AAVE 代幣的主要用途包括:

- 治理權益:AAVE 持有者可參與協議治理,投票決定新功能提案和風險管理參數。

- 質押收益:用戶可將 AAVE 代幣質押於安全模組,以獲得額外獎勵。

- 作為抵押品:AAVE 本身也可用作抵押品,借入其他資產(如 ETH、USDC)。

AAVE幣 基本資訊表

| 項目 | 資訊 |

| 名稱 | Aave(AAVE) |

| 幣種代號 | $AAVE |

| 市值 | 約 28.9 億美元(US$2.89B) |

| 完全稀釋估值(FDV) | 約 30.3 億美元(US$3.03B) |

| 市值排名 | #33(依 coinmarketcap 即時排名) |

| 類別 | DeFi 借貸協議/治理代幣(ERC-20) |

| 發行公鏈 | Ethereum(支援多鏈:Polygon、Arbitrum、Base、Optimism 等) |

| 流通供給量 | 約 1527 萬顆 (15.27M AAVE) |

| 總供給量 | 約 1600 萬顆 (16.00M AAVE) |

| 最大供給量 | – |

| 官方推特 | https://x.com/aave |

| 官方網站 | https://aave.com/ |

Source:coinmarketcap(截至 2025 年 12 月)

AAVE 質押利息

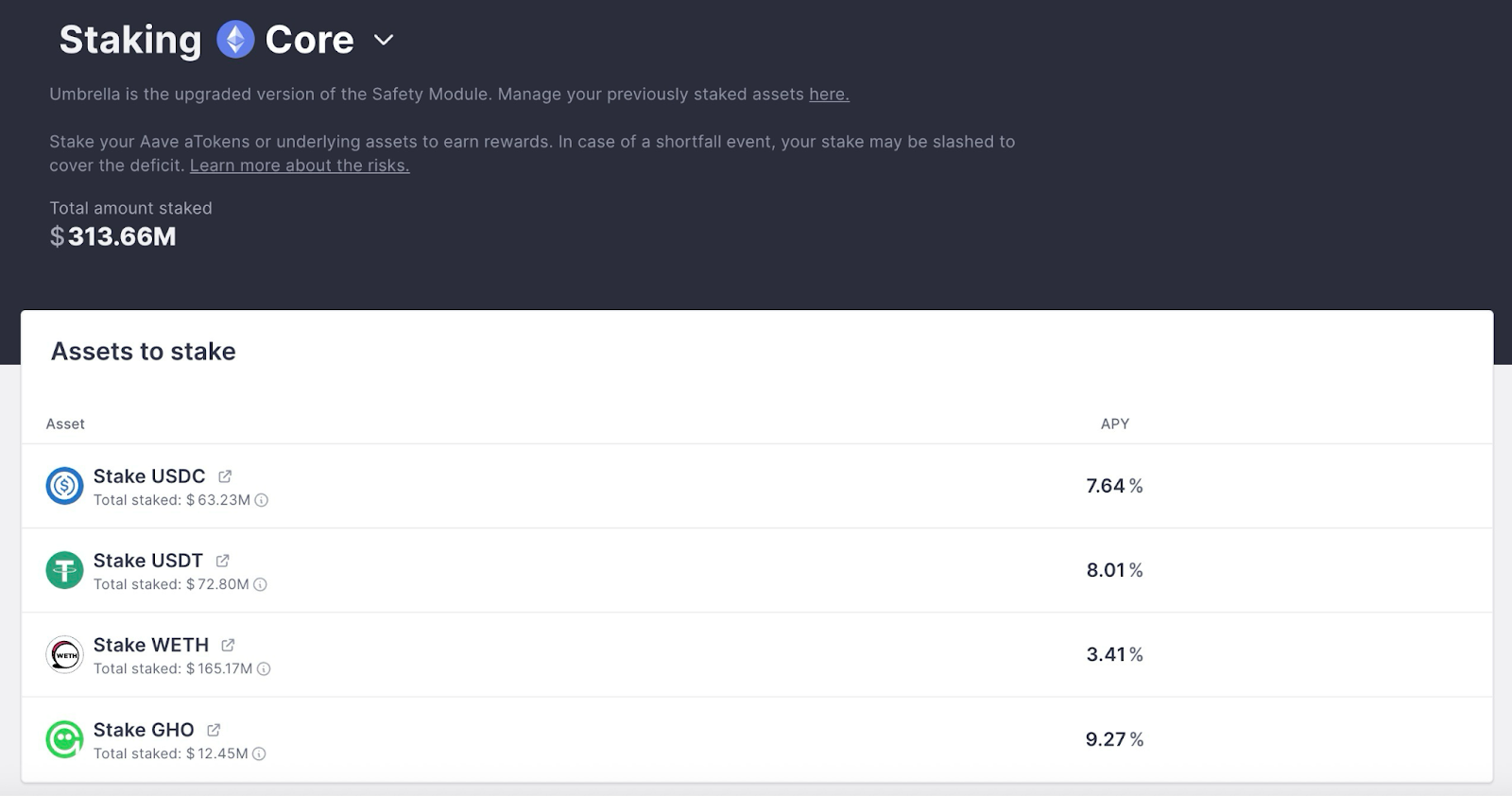

AAVE 提供一種名為「安全模組(Safety Module)」的機制,允許用戶將 AAVE 代幣質押,以確保協議的穩定性。作為回報,質押者可獲得 APY(年化收益率)。

目前 AAVE 的質押 APY 約為 3-4%,但實際收益可能根據市場流動性和協議收入而變動。

質押 AAVE 代幣的方式如下:

- 連接加密貨幣錢包(如 MetaMask)至 Aave 平台。

- 選擇「Stake USDC」,輸入質押數量並確認交易。

- 定期獲取 USDC 代幣作為質押回報,並可隨時解除質押。

此外,AAVE 近期提出新機制「sGHO」,允許用戶質押 GHO 穩定幣,提供額外收益來源。

2025 年 6 月,Aave 正式引進 Umbrella 安全模組,將個別資產的風險單獨切割,例如 USDC 的資金池直接對應承保 USDC 的壞帳。

新的 Umbrella 將逐步取代舊有的安全模組,原有的 AAVE 質押池仍會發揮作用,但當 Umbrella 發展至一定規模後就會宣布退場。

AAVE 借貸利息是多少?

AAVE的借貸網站:https://app.aave.com/

AAVE 採用 動態利率模型(Dynamic Interest Rate Model) 來平衡資金供需,

利率會隨市場流動性變動自動調整。此模型以「資金使用率(Utilization Rate)」為核心,

當使用率升高時,借貸成本相應上升,以鼓勵更多資金流入流動性池。

AAVE 平台提供兩種利率模式:

- 浮動利率(Variable APY):依市場即時狀況變化,適合短期借貸。

- 穩定利率(Stable APY):在借貸期間保持固定,適合長期資金安排。

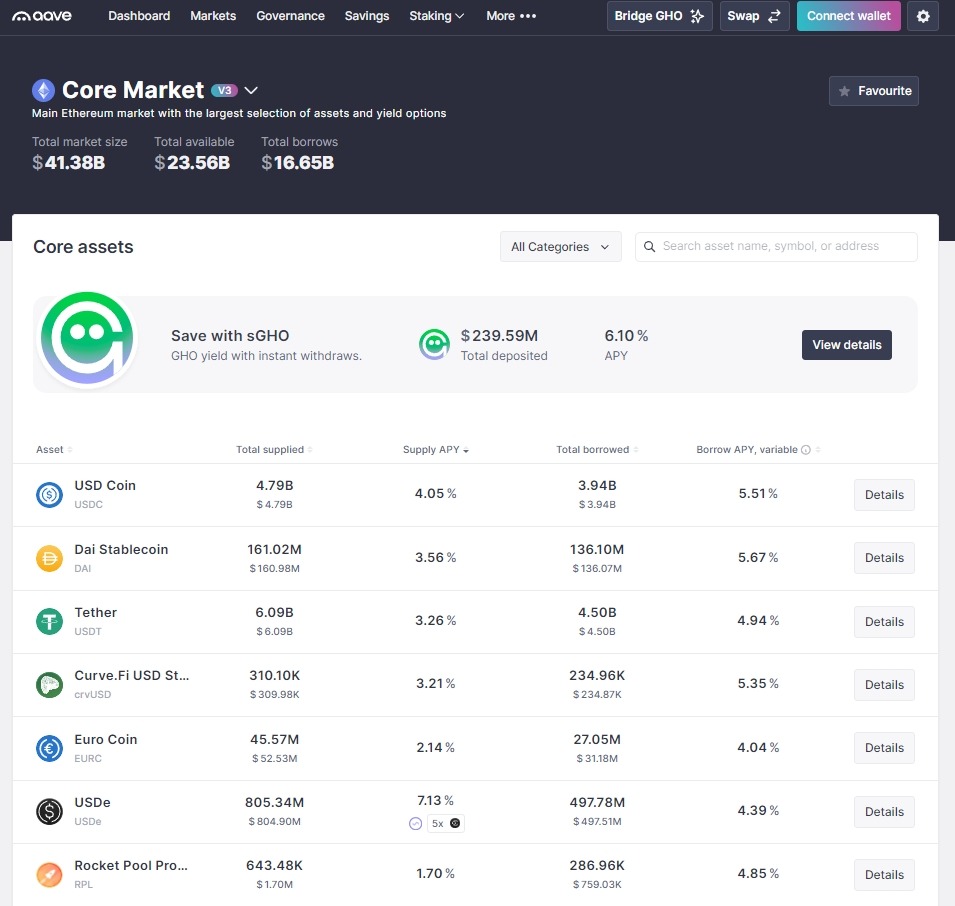

根據 2025 年 11 月 Aave Core Market(Ethereum 主市場)數據,主要資產利率如下:

| 資產 | 存款利率(Supply APY) | 借貸利率(Variable APY) | 使用率(Utilization Rate) |

| USDC | 約 4.01% | 約 5.48% | 約 81.9% |

| DAI | 約 3.56% | 約 5.67% | 約 84% |

| USDT | 約 3.26% | 約 4.94% | 約 74% |

| ETH(主市場) | 約 2.2% | 約 4.9% | 約 79% |

抵押品與風控參數

AAVE 允許用戶以多種資產作為抵押,每種資產的風險參數略有不同。

以 USDC 借貸池 為例:

- 最高借貸價值(Max LTV):75%

- 清算閾值(Liquidation Threshold):78%

- 清算懲罰(Liquidation Penalty):4.5%

這代表若用戶存入價值 100 美元的 USDC,最多可借出約 75 美元的其他資產,

當抵押品價值跌破清算閾值時,系統會自動執行清算,以確保資金安全。

AAVE 的投資方與資金背景

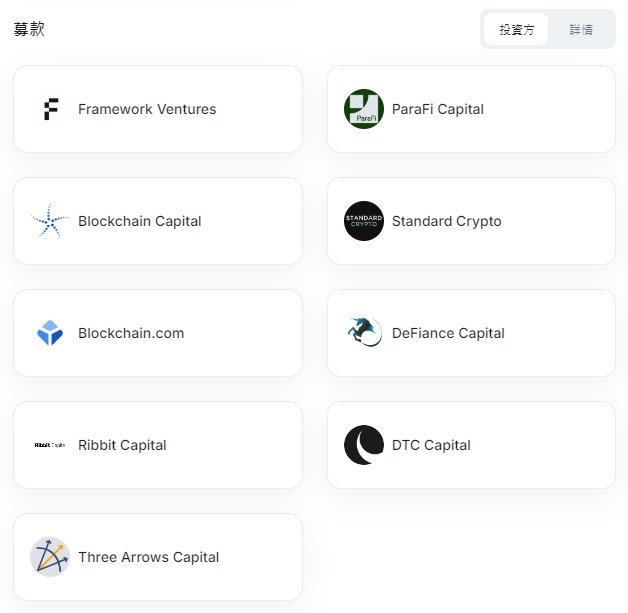

根據 RootData 與公開融資紀錄,Aave 自 2017 年成立以來,共完成多輪融資,累計金額約 4,870 萬美元。該項目在 DeFi 領域中屬於早期進入者之一,並持續獲得一線資本支持。

主要投資與合作機構包括:

- Framework Ventures —— 專注於早期 DeFi 基礎設施項目的知名基金。

- ParaFi Capital —— 長期關注去中心化金融及治理代幣經濟的投資機構。

- Blockchain Capital —— 歷史悠久的區塊鏈投資機構,持續參與多項 DeFi 生態投資。

- Standard Crypto —— 美國知名加密投資基金,專注 Web3 基礎協議與金融應用。

- DeFiance Capital、Ribbit Capital、DTC Capital、Three Arrows Capital 等多家風險投資方。

- Blockchain.com Ventures —— 與 Aave 在基礎流動性與借貸市場有策略合作。

這些機構的持續參與,使 Aave 成為資本結構穩定、治理社群活躍的 DeFi 協議之一。

截至 2025 年 11 月,Aave 的完全稀釋市值約 28.7 億美元,流通市值約 27.2 億美元,

在同類型去中心化借貸協議中名列前茅。

Aave 近期治理爭議:品牌主權投票引發社群分歧

2025 年 12 月下旬,Aave DAO 爆發一場關於「品牌資產主權」的治理爭議。

該提案原本旨在將 Aave 品牌相關資產(包含官方網域、商標、GitHub 組織與社群媒體帳號等),移交至 Aave DAO 旗下的去中心化法律實體,以加強協議的自主性與治理透明度。

最終,投票以 55.29% 反對、41.21% 棄權、僅 3.5% 支持 的結果遭否決,

品牌資產控制權將繼續由 Aave Labs 掌管。

爭議焦點:權力與收益歸屬

事件起因於 Aave Labs 在整合 CoW Swap 前端交易功能時,部分交易手續費收入流入公司錢包,而非 DAO 國庫,引發社群質疑收入分配不透明。

前 Aave Labs 技術長 Ernesto Boado 之後提出提案,主張應將品牌與協議治理權限一併移交給 DAO。

但部分成員認為提案流程過於倉促、社群討論不足,因此 Boado 呼籲持幣者以「棄權票」表達抗議,最終導致棄權比例高達 41%。

創辦人回應與市場反應

Aave 創辦人 Stani Kulechov 在投票結束後表示,團隊將強化溝通,並釐清 Aave Labs 的營運收入與 DAO 協議收益的分配邏輯。

他指出,Aave DAO 在 2025 年產生超過 1.4 億美元協議收入,並表示這部分資金完全由 DAO 管理與分配。

Kulechov 也於事件後動用約 1,500 萬美元資金購買 AAVE 代幣,以示對協議長期發展的信心。

AAVE是詐騙嗎?安全嗎?

AAVE 被視為 DeFi 借貸領域最安全的協議之一,主要原因包括:

- 去中心化運行——所有借貸、清算與治理皆由智能合約執行,無需依賴中心化機構。

- 安全審計——AAVE 由多家安全公司(如 OpenZeppelin、PeckShield)進行審計,確保智能合約無漏洞。

- 安全模組(Safety Module)——質押 AAVE 代幣作為保險基金,以防止市場極端波動導致協議資金短缺。

- 清算機制——當借款人資產低於流動性閾值時,系統會自動執行清算,以確保資金安全。

雖然 AAVE 是 DeFi 領域中最安全的借貸協議之一,但仍需注意 DeFi 風險,例如智能合約漏洞、極端市場波動導致的清算風險等。

如何購買 AAVE 幣?

AAVE 幣目前已在多個交易所上市,投資者可透過以下方式購買:

中心化交易所(CEX)

- Binance

- OKX

- Bybit

去中心化交易所(DEX)

- Uniswap(Ethereum 生態 DEX)

更多 DEX 介紹請點此:去中心化交易所是什麼?安全嗎?去中心化交易所排名解析

AAVE 幣未來

AAVE 的優勢與未來發展方向:

- 市場領導地位——全 DeFi 市場 TVL 排名第二,穩居借貸龍頭第一。

- 多鏈支持——已部署至 Ethereum、Polygon、Avalanche 等多個鏈,提高用戶覆蓋範圍。

- 創新功能——如 GHO 穩定幣、Aave V3 以及閃電貸,持續拓展 DeFi 應用場景。

- 高安全性——經過嚴格的審計與風控機制,被視為 DeFi 借貸市場中最安全的協議之一。

結論

AAVE 幣作為 DeFi 借貸市場的領導者,憑藉其去中心化機制、強大安全性與創新功能,長期穩居市場前列。無論是閃電貸、質押收益,還是多鏈部署,都讓 AAVE 在 DeFi 生態中占據重要地位。

隨著 DeFi 市場的發展,AAVE 持續推動技術升級,如 Aave V3 和 GHO 穩定幣,進一步提升資本效率與應用場景。未來,AAVE 仍將是 DeFi 領域的關鍵項目,值得投資者與市場持續關注。

【延伸閱讀】

EtherFi 卡是什麼?幣圈第一張鏈上信用卡全解析,邊刷邊賺、免賣幣也能消費!

AVAX 幣介紹|Avalanche 雪崩鏈是什麼?如何購買 AVAX 幣?

APT 幣是什麼?解析新一代高速公鏈 Aptos 的核心代幣

關於呢喃貓商學院

呢喃貓商學院成立於 2022 年,團隊由「傳統金融機構從業者」與「區塊鏈領域研究專家」雙軌組成,社群重視基礎研究、學習氛圍以風險控制,做出更好的決策。

- 連續 3 年獲動區評選台灣區塊鏈《年度最具影響力人物榜》(2023 年、2024 年、2025 年)

- 2025 年數位時代評選《2025 區塊鏈 30 大人物》

免責聲明:本文不構成任何投資意見或建議,亦無招攬開戶要約,資訊僅供讀者參考,加密貨幣投資為高風險產品,投資人應自行閱讀相關風險及自身風險承受度決定是否投資。