爆倉是什麼?強制平倉原因、公式與避險方法一次看懂|加密貨幣新手必讀

爆倉是槓桿交易者最害怕的情境。當市場價格劇烈波動,倉位的保證金不足,交易所將強制平倉,使投資者的本金瞬間歸零。

本文將透過實際案例與數據分析,帶你了解爆倉發生的原因、如何計算爆倉價格、如何降低爆倉風險,以及遇到爆倉該怎麼辦。

爆倉是什麼?

爆倉(Liquidation)指的是交易者的合約倉位,因市場價格變動,導致保證金不足,被交易所強制平倉的情況。

當槓桿交易倉位的損失達到一定程度,交易所會主動清算,以防止交易者的資金虧損超過賬戶餘額。

💡 案例解析:

假設投資者投入 10,000 USDT,開啟 10 倍槓桿,購買價值 100,000 USDT 的 BTC 合約。

當 BTC 價格下跌 10%,倉位損失將逼近保證金下限,若未及時補倉或設置止損,將觸發強制平倉機制,導致保證金大幅損失,甚至可能歸零。

實際的爆倉點會根據交易所的維持保證金比例、清算滑點與爆倉手續費略有不同。

為什麼會爆倉?

1. 槓桿過高,風險加劇

槓桿可以放大收益,但同時也會 放大風險。

高槓桿交易時,即使市場只出現小幅波動,也可能導致倉位被強制平倉。

舉例:

- 5 倍槓桿:市場變動 20% 可能導致爆倉

- 10 倍槓桿:市場變動 10% 可能導致爆倉

- 50 倍槓桿:市場變動 2% 可能導致爆倉

風險提示:越高槓桿,對價格變動的耐受度越低,使用槓桿時務必謹慎。

2. 保證金不足,無法支撐波動

開倉時,交易所會要求交易者存入 初始保證金,但如果價格朝不利方向移動,維持保證金不足,交易所將觸發強制平倉。

解決方案:定期監控保證金比率,當保證金過低時 主動補倉,避免被強平。

3. 市場波動劇烈,短時間內價格崩跌

加密貨幣市場波動性極大,短時間內可能發生 極端價格變動(俗稱插針),使高槓桿交易者遭受瞬間爆倉。

4. 無設置止損,交易風險無法控制

許多交易者因過度自信,不設置止損價格,結果市場走勢與預測相反,最終導致 全倉爆倉。

解決方案:開倉時 設置合理止損,當價格達到一定虧損幅度時,自動出場止損,避免爆倉發生。

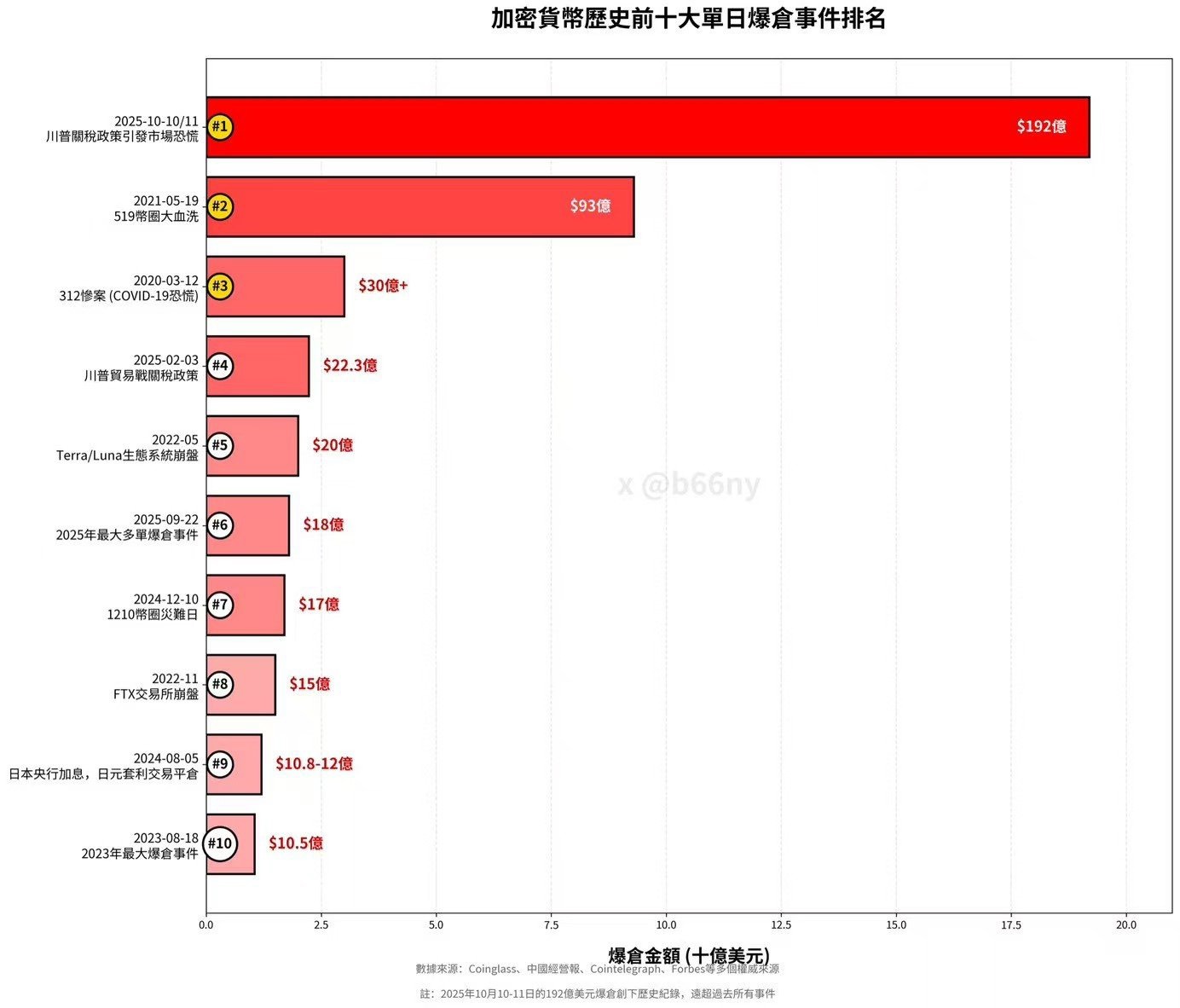

2025 年 10 月「1011 史上最大爆倉事件」

2025 年 10 月 10 至 11 日,加密貨幣市場經歷了史上最嚴重的一次連環爆倉。

由於美國宣布對中國加徵 100% 關稅,引發全球金融市場避險潮,僅六小時內,全網合約清算金額高達 192 億美元,超越 2021 年「519 暴跌」成為有史以來規模最大的單日爆倉事件。

https://truthsocial.com/@realDonaldTrump/115351840469973590

根據 Coinglass 與多家鏈上數據平台統計,這場被稱為「1011 黑色星期五」的事件中,

比特幣一度從 12.6 萬美元暴跌至 10 萬美元,以太坊也跌破 3,500 美元關口,

超過 160 萬筆槓桿倉位被強制平倉,其中 DEX 平台 Hyperliquid 的清算量高達 103 億美元,創下單日紀錄。

🔹 事件重點:

- 爆倉金額:192 億美元(歷史第一)

- 最大跌幅:BTC -13.5%、ETH -17%、多數山寨幣短線閃崩超過 60%

- 觸發因素:美國新關稅政策 → 全球流動性收縮 → 槓桿連鎖清算

- 最重災區:Hyperliquid、Bybit、Binance 等高槓桿交易平台

🔹 事後影響:

- 永續合約未平倉總額(OI)從 2,600 億美元暴跌至 1,400 億美元,

- 多數山寨幣出現短暫「流動性真空」現象,部分交易對價格接近歸零,

- 然而去槓桿後市場快速修復,比特幣於三日內反彈回 11 萬美元上方。

📈 從歷史統計來看,「1011 事件」正式刷新了過往所有爆倉紀錄,也凸顯出

加密市場槓桿結構過度集中、且與全球政策消息高度聯動。

對交易者而言,這次事件再次提醒——

在高槓桿市場中,風險控管與倉位管理的重要性,遠遠大於任何一次短線獲利機會。

如何避免爆倉?最實用的5種策略

1. 降低槓桿,減少風險

建議新手使用 3 倍以下槓桿,可有效降低市場波動對倉位的影響。

2. 設置止損,提前止損出場

在開倉時 設置止損價格,若市場變動達到預設範圍,自動止損出場,避免觸發爆倉機制。

3. 監控保證金比率,適時補倉

當保證金比例低於安全範圍時,主動補充保證金,減少倉位爆倉的風險。

4. 避免滿倉操作,留存流動資金

不要將所有資金用於單一交易,分散倉位 可以減少因市場劇烈波動導致的資金損失。

5. 使用逐倉模式,限制單一倉位風險

選擇 逐倉模式(Isolated Margin),即便發生爆倉,也僅影響單一倉位,不會影響帳戶其他資金。

如何計算爆倉價格?

爆倉價格的計算方式如下:

爆倉價格 = 開倉價格 ±(保證金 / 持倉數量 × 槓桿倍數)

💡 案例分析:

小明開倉 BTC,價格 $100,000,槓桿 10 倍,持倉數量 1 BTC,投入 $10,000 保證金。

- 爆倉價格 = 100,000 – (10,000 ÷ 1 × 10) = 90,000 USDT

當 BTC 價格下跌至 90,000,倉位將被交易所強制平倉,小明的保證金歸零。

- 💡 若提高槓桿至 20 倍,爆倉價格將提高至 95,000,風險更高!

槓桿爆倉對照表(開多 / 開空)

| 槓桿倍數 | ✅ 開多:下跌 % 即爆倉 | 🔻 開空:上漲 % 即爆倉 |

| 2 倍 | -50% | +50% |

| 3 倍 | -33.33% | +33.33% |

| 5 倍 | -20% | +20% |

| 10 倍 | -10% | +10% |

| 20 倍 | -5% | +5% |

| 50 倍 | -2% | +2% |

| 100 倍 | -1% | +1% |

🔍 說明:

- 假設你用 X 倍槓桿開多倉(看漲),當標的資產下跌 X 分之一,就會爆倉。

- 反之,若你開空倉(看跌),只要資產上漲 X 分之一,一樣爆倉。

- 實際爆倉價格會略高於這個表,因為還要加上交易所的手續費、滑點、安全緩衝區等條件。

這張表是以 逐倉模式、單筆倉位、全額保證金無補倉 的狀況來估算,適合用來初步判斷風險。

爆倉價格為何在不同交易所略有差異?

雖然以上計算提供一個估算基礎,但實際的爆倉價格會因交易所規則略有差異,如爆倉手續費、保險基金抵扣機制、強平滑點等都會影響。

以下為相同條件下(BTCUSDT、10 倍槓桿、開倉價格 100,000 USDT、倉位 1 BTC)各大交易所的爆倉價格比較:

| 交易所 | 爆倉價格 | 實際下跌 %數 |

| Binance | 90,255.08 USDT | 9.74% |

| Bitget | 90,361.5 USDT | 9.64% |

| GATE.io | 90,286.14 USDT | 9.71% |

| MEXC | 90,096.0 USDT | 9.90% |

🔍 圖片對照如下:

Binance 計算結果:

強平價格為 90,255.08 USDT

Bitget 計算結果:

強平價格為 90,361.5 USDT

GATE 計算結果:

強平價格為 90,286.14 USDT

MEXC 計算結果:

強平價格為 90,096.0 USDT

📌 為什麼會出現價格差異?

即使在相同條件下,爆倉價格之所以略有差異,主要是因為各家交易所會根據自身的風控系統,額外計入手續費、保險基金比例、強平緩衝金、滑點風險等項目,以保障平台和其他用戶的資金安全:

- 爆倉手續費:平台於爆倉前預留清算費用。

- 清算機制差異:有些平台採取較保守估值,提前強平。

這些細節會讓爆倉價格在每家平台略有不同,因此投資者在開倉前務必參考交易所提供的 爆倉計算機 或 強平價格預估工具,並妥善設置風控參數。

逐倉模式 vs. 全倉模式:爆倉風險大不同

在槓桿交易中,爆倉風險除了與槓桿倍數、保證金金額有關,「倉位模式」的選擇也至關重要。目前主流平台普遍提供兩種倉位模式:逐倉(Isolated Margin)與全倉(Cross Margin),兩者在爆倉條件與風險承擔上有明顯差異:

| 模式名稱 | 定義 | 爆倉風險 | 適用對象 |

| 逐倉模式(Isolated Margin) | 保證金獨立配置於單一倉位 | 僅影響該筆倉位,不會牽連其他資金 | 想控制單筆風險的保守型交易者 |

| 全倉模式(Cross Margin) | 所有可用保證金共享使用 | 任一倉位爆倉,可能導致整個帳戶資金虧損 | 資金充足、熟悉風控的進階用戶 |

✅ 實務建議:新手建議從「逐倉模式」開始操作,因為即便某一筆交易判斷失誤,也不會連帶損失帳戶內其他倉位的保證金,更容易控制風險範圍。

Coinglass 爆倉數據與清算地圖

為了更好地監控市場風險,交易者可以使用 Coinglass 提供的爆倉數據與清算地圖,這些數據有助於掌握市場動態、預測潛在爆倉區域。

Coinglass 爆倉數據

- 總爆倉金額:查看市場單日或特定時段內的總爆倉金額。

- 多空爆倉比例:了解市場多空單的強度對比,判斷市場趨勢。

- 交易所爆倉排行:查看不同交易所的爆倉情況,分析市場槓桿風險。

Coinglass 清算地圖

- 識別清算熱區,找到市場潛在爆倉點,判斷市場可能的支撐與壓力位。

- 預測價格行為,透過槓桿倉位分佈,分析市場未來價格走勢。

結論

爆倉不是偶發事件,而是交易策略與風險控管不足所導致的可預見結果。在波動劇烈的虛擬貨幣市場中,若未建立嚴謹的資金管理機制與風險應對措施,極易在短時間內產生重大損失。

透過降低槓桿倍數、設置停損點位、主動監控市場數據等策略,投資者可有效降低爆倉發生的機率,強化倉位穩定性與風險承受能力。

在槓桿交易中,風險管理永遠比獲利更重要。謹慎評估風險,妥善運用交易工具,才能在市場長期生存並穩健獲利。

【延伸閱讀】

2025 最新|Bybit 合約交易圖文教學:2 個技巧提升合約交易勝率

2025 最新|Pionex 派網合約網格教學:優缺點、和現貨網格的差別

關於呢喃貓商學院

呢喃貓商學院成立於 2022 年,核心成員由幾位具有法人投資經歷的幣圈交易員組成,社群重視基礎研究、學習氛圍以風險控制,做出更好的投資決策。

- 2023 年動區評選台灣區塊鏈《年度最具影響力人物榜》

- 2024 年動區評選台灣區塊鏈《年度最具影響力人物榜》

- 2025 年動區評選台灣區塊鏈《年度最具影響力人物榜》

- 2025 年數位時代評選《2025 區塊鏈 30 大人物》

- 加密貨幣類排名第一 Podcast《加密貨幣千萬交易員的呢喃》

【呢喃貓商學院社群】

| 平台 | 介紹 |

| [Podcast] 加密貨幣千萬交易員的呢喃 | 千萬交易員 Cryptor 跟研究員 Cetoz 分享幣圈投資熱點&交易所送錢資訊,進幣圈小白最佳的吸收新知管道。 |

| [Youtube] 呢喃貓投資 | 新手教學直播、幣圈時事與空投教學。 |

| [Pressplay] 呢喃貓投資:你的加密貨幣顧問 | 如果覺得幣圈資訊量太大與零散,PPA 週報會整理每週幣圈盤勢、潛力幣種、事件交易機會、埋伏嚕空投的優質項目等。 |

| [Line社群] 加密貨幣千萬交易員的呢喃社群 | 對買賣加密貨幣有什麼疑問嗎?想找人一起討論幣圈賽道或交易機會嗎?可以填表申請加入呢喃貓投資的免費社群,和研究員以及貓友們一起交流。 |