可轉債是什麼?一次搞懂投資優勢及優缺點

市場上有許多投資方式,對於許多投資新手來說,可轉債可能聽起來比較陌生,但其實它結合了股票和債券的特性,既能提供相對穩定的收益,又具有股價上漲的潛力,是個「能攻又能守」的投資工具。本文將帶你認識可轉債的基本概念、特點與投資方式,並深入探討其風險與報酬。

可轉債是什麼?

可轉換公司債又稱「可轉債」(Convertible Bond)是一種公司債,但最大的不同在於「轉換權」,允許投資人將債券轉換為發行公司股票。類似於「認股權」,因此可轉債是「可以換成股票的債券」。

「可轉債」通常在發行時,每張票面金額是固定的100元,通常一張可轉債等於10萬元面額(100元*1000股),且可轉換成一定數量的股票,這是可轉債的基本面額設定。

以下是可轉債的特點:

| 特色 | 說明 |

| 票面利率 | 可轉債票面利率大多為0%至0.5%,相較於一般公司債的票面利率(約3%至6%)較低 |

| 股票性質 | 可以依約定條件轉換成發行公司股票,享受未來成長潛力及股價上漲收益 |

| 固定利息 | 每年仍可以獲得固定利息收入 |

| 轉換權利 | 投資人可以在約定時間內轉換成公司發行的股票 |

| 風險等級 | 介於股票與公司債之間,具股債雙重特性 |

| 下檔有限 | 1張可轉債的票面價為100元,即使跌破面額,只要公司不違約,最終仍能以10萬元贖回,風險可控。 |

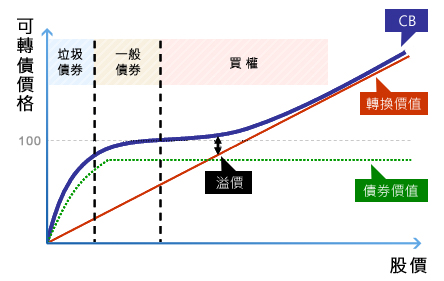

圖片來源:元大證券

- 圖片說明:可轉換公司債的特性

可轉換公司債是結合股權特性之債券型金融商品。可轉換公司債(Convertible Bond) =公司債(本金+利息)+ Option(買權)

- 補充說明:

- 垃圾債券:又稱「高收益債券」,是指信用評等低、違約風險高、因此需要用高利率吸引投資人的債券。

- 買權:是指一種金融衍生工具,賦予買方在未來特定時間內(到期日或之前), 以履約價格買入一定數量標的物的權利,但買方沒有一定要執行這個權利。

一般可轉換公司債的每張票面金額通常是 100 元。若市價長期低於面額,可能代表市場對公司信用或前景存疑。

與一般債券不同的是,可轉債除了有債券的特性外,還可以轉換成股票,相當於多了一個「買進股票的選擇權」。如果公司股價上漲,可轉債持有人可以用較低的轉換價格換成股票,因而讓可轉債的市場價值跟著提升。

資料來源:永豐銀行

為什麼公司要發行可轉債?

企業發行可轉債的主要原因,如下:

- 降低籌資成本:發行可轉債的成本低於一般債券,因此同一家公司發行的債券中,可轉債的票面利率會低於該公司的一般債券。

- 提升吸引力:附帶轉換權的可轉債對投資人更具吸引力,能吸收更多資金助企業運作。

- 減緩短期攤薄效應:直接增資會攤薄既有股東持股比例,而可轉債在轉換成股票前,不會立即攤薄,維護既有股東的權益。

- 展現公司成長信心:企業若對未來營運有信心,發行可轉債能提升投資者對公司營運前景的認同。

資料來源:永豐銀行

可轉債要怎麼買?

可轉債發行初期,承銷商通常會先銷售給公司內部人、證券商大客戶、基金經理人等等,後續才會開放在證券市場自由買賣。

買賣辦法、交易規則及查詢方式皆和股票相同,透過平常使用的股票券商下單就可以買賣。

可轉債股票會漲嗎?

可轉債的價格同時受債券價值與轉換成股票的價值影響。

如果標的股票價格接近或高於轉換價,可轉債會更像股票,漲跌幾乎同步,股價大漲時它往往也會快速上漲;相反,若股價遠低於轉換價,可轉債就更像一般債券,漲跌主要受利率與公司信用影響,與股票的連動性較低,因此漲幅通常有限。

該怎麼利用可轉債的轉換特性:

- 股價接近或超過轉換價: 當股票的市價接近或高於可轉債的轉換價時,可以考慮行使轉換權。持有的可轉債會與股票的價值更為接近,若股價持續上漲,轉換為股票將帶來較大回報。

- 股價上漲時積極轉換: 當股市表現良好,並且預期公司股票會繼續上漲時,轉換成股票可以實現最大的資本增值。這是獲得可轉債收益的最佳時機。

- 股價低迷就持續持有債券: 如果股票市場前景不明朗或股價長期低於轉換價,此時可以選擇持有債券部分,直到市場狀況改善,避免市場波動產生的風險。

*可轉債價值

可轉債價值 = 轉換比率 x 股票市價

公司會規定一張可轉債可以換幾張股票,這就是轉換比率(就是 100 ÷ 轉換價格)。

假設該公司轉換比率為 5 張,目前股價為 30 元,你的可轉債價值就是 150,000 元( 30 元 x 5 張*1000股)。可轉債的市場價格也會跟著股票波動,當股票上漲時,可轉債的價格也會跟著上漲,且會變得很搶手。

可轉債到期會怎樣?

可轉債不像一般公司債只單純還本付息,到期時根據投資人選擇有三種常見情境:

- 未轉換,債券到期

若到期時投資人未申請轉換,可轉債將依票面金額由公司償還本金及未領取利息,與普通公司債到期時相同。 - 已轉換為股票

若持有人在轉換期間內已將全部或部分債券轉換為公司股票,到期前帳上僅剩股票,原債券已不存在,後續權利與一般股東相同。 - 提前贖回或賣回公司

若發行公司股價飆升或符合發行時附帶的提前贖回條件,公司可強制提前贖回債券,提前終止債權關係。

當發行公司的股票市價持續上漲至某一程度或是可轉債流通在外餘額過少時,發行公司得行使強制贖回權以保障公司權益,詳細規範如下:

一、普通股的股價之收盤價格連續 30 個營業日超過當時轉換價格30%時。

二、債券流通在外餘額低於原發行總額之10% 時。

資料來源:中華民國證券櫃檯買賣中心債券部

案例:台光電可轉債提前贖回說明

依據發行及轉換辦法規定,若台光電普通股在台灣證交所連續30個營業日的收盤價超過當時轉換價格的130%(即超過轉換價30%),公司有權於其後30個營業日內,對全體債券持有人發出「債券收回通知書」,並以債券面額(100,000元/張)現金贖回流通在外的所有可轉債。

總結

可轉債兼具債券的穩定收益與股票的成長潛力,既能在股價上漲時享有轉換帶來的獲利機會,也能在市場不佳時以面額贖回,降低下檔風險。對企業而言,發行可轉債可降低籌資成本、提升資金吸引力並延後股權攤薄;對投資人來說,可轉債不僅交易方式與股票相同,還能依市場狀況靈活選擇持有債券或轉換成股票。

投資可轉債前仍需評估公司基本面、股價表現與轉換條件,才能在「攻守兼備」的優勢下,最大化可轉債的投資價值。

【精選文章】

盈餘轉增資是什麼?公司為什麼要轉增資?對股價與股東有何影響?

關於呢喃貓商學院

呢喃貓商學院成立於 2022 年,核心成員由幾位具有法人投資經歷的幣圈交易員組成,社群重視基礎研究、學習氛圍以風險控制,做出更好的投資決策。

- 2023 年動區評選台灣區塊鏈《年度最具影響力人物榜》

- 2024 年動區評選台灣區塊鏈《年度最具影響力人物榜》

- 2025 年動區評選台灣區塊鏈《年度最具影響力人物榜》

- 2025 年數位時代評選《2025 區塊鏈 30 大人物》

- 加密貨幣類排名第一 Podcast《加密貨幣千萬交易員的呢喃》

【呢喃貓商學院社群】

| 平台 | 介紹 |

| [Podcast]加密貨幣千萬交易員的呢喃 | 千萬交易員Cryptor跟研究員Cetoz分享幣圈投資熱點&交易所送錢資訊,進幣圈小白最佳的吸收新知管道。 |

| [Youtube]呢喃貓商學院 | 新手實測直播、幣圈時事與空投實測。 |

| [Pressplay]呢喃貓商學院:你的加密貨幣領航員 | 如果覺得幣圈資訊量太大與零散,PPA週報會整理每週幣圈盤勢、潛力幣種、事件交易機會、埋伏嚕空投的優質項目等。 |

| [Line社群]加密貨幣千萬交易員的呢喃社群 | 對買賣加密貨幣有什麼疑問嗎?想找人一起討論幣圈賽道或交易機會嗎?可以填表申請加入呢喃貓商學院的免費社群,和研究員以及貓友們一起交流。 |